Introducción

En la actualidad, con el desarrollo de mercados altamente competitivos y la presión que éstos ejercen sobre las empresas que las conforman, así como la exigencia de la planeación e implementación de estrategias para alcanzar un éxito sostenible, ha surgido un elemento que ha tomado protagonismo en los últimos años, la sustentabilidad corporativa, ya que, distintos actores de interés como inversionistas, consumidores, actores de la sociedad e incluso para la misma empresa, se han enfocado en lo que implica y lo que resulta de ella (Gavira-Duron, Martínez y Espitia, 2020).

El desarrollo sustentable es una temática extensa y compleja, pero a grandes rasgos se puede considerar que factores ambientales y sociales son los principales focos de atención para ella; por lo cual, se han convertido en aspectos a ser considerados por las organizaciones. En las empresas, particularmente, surge la RSE como el mecanismo para adoptar o implementar acciones encaminadas al desarrollo sostenible; dentro de ella, las organizaciones deben tomar en cuenta distintas cuestiones, como las medioambientales en la decisión de cumplir con las regulaciones impuestas en esta índole o responder ante las presiones de la sociedad (Iazzolino y Laise, 2016).

Derivado de lo anterior, se ha abierto la oportunidad para que empresas realicen la modificación, adaptación o transición a modelos de negocio que consideren la sustentabilidad como un eje principal a atender. Sin embargo, esto ha sido sujeto a una gran cantidad de debates en relación con el significado real de RSE, así como las diferentes motivaciones, presiones y efectos de la implementación de estas prácticas en el desempeño de las empresas (Bocken, et. al., 2013; Boons y Lüdeke-Freund, 2013; Rauter, et. al., 2017).

Las empresas que implementan la sustentabilidad corporativa cuentan con operaciones que van más allá del enfoque financiero a corto y largo plazo, y logran atender una sostenibilidad en los ejes económico, ambiental y social (Haffar y Searcy, 2017). En relación con lo anterior, Iazzolino y Laise (2016) señalan que las empresas sustentables son aquellas que están desarrollando e implementando prácticas verdes, programas de desarrollo social y cómo a través de estas generan un impacto significativo en su desempeño financiero, ya que, generalmente los resultados económicos han sido la prioridad para muchas organizaciones.

Por lo tanto, en términos empresariales, se considera como sostenibilidad corporativa al desarrollo de estas prácticas alrededor de los ejes mencionados anteriormente, ya que representan un nuevo paradigma en la administración de empresas y permite el crecimiento y maximización de rentabilidad de las organizaciones (Haffar y Searcy, 2017).

Por ello, un gran número de expertos han determinado que este tipo de prácticas contribuyen a desarrollar negocios más rentables, sin embargo, al interior de las organizaciones aún existen dudas de los beneficios de la implementación de estas iniciativas, esto debido a que la mayoría de estas soluciones sustentables se han desarrollado sin la participación de la actividad comercial, es decir, no están relacionadas con la estrategia de la organización (Gavira-Duron, et. al., 2020).

Otro factor importante que considerar son los grupos de interés e instituciones globales que tienen un impacto significativo en las decisiones de las empresas, puesto que solicitan cada vez más a estas que respondan o rindan cuentas sobre el rendimiento esperado, lo cual ejerce una presión cada vez mayor para que las organizaciones establezcan prácticas sustentables, a fin de contribuir con el alcance de los objetivos de desarrollo sostenible (Naciones Unidas, 2015).

Considerando lo descrito hasta este punto, permite plantear la pregunta ¿cuál es el efecto de las prácticas sostenibles en el desempeño financiero de empresas de la BMV? Para dar respuesta a la interrogante anterior se establece como objetivo de investigación analizar el efecto de las prácticas sostenibles en el desempeño financiero de las empresas de la BMV.

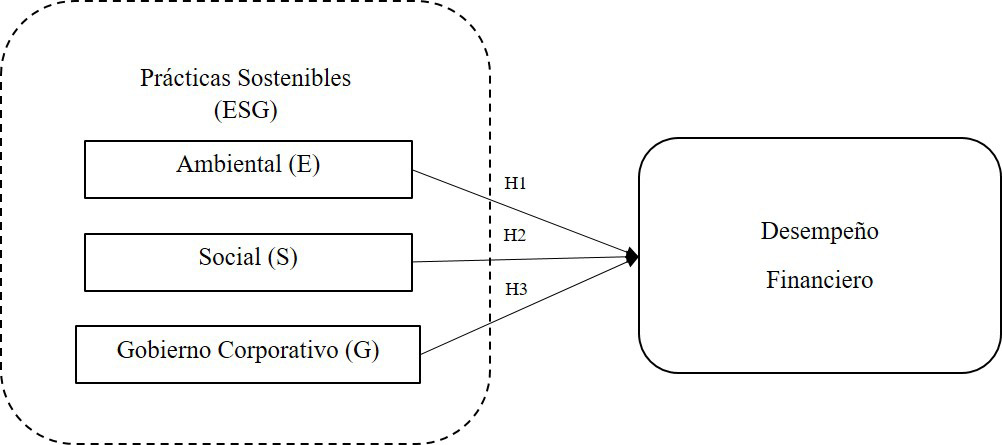

Por ello, para el presente estudio se considerarán como prácticas sustentables las determinadas por el índice ESG, el cual ha sido considerado en los últimos años como una medida de cumplimiento de prácticas de RSE, agrupando variables como la perspectiva ambiental (Enviromental), la perspectiva social (Social) y las prácticas de gobierno corporativo (Governance) (Albitar, et. al., 2020; Clementino y Perkins, 2020; Tampakoudis y Anagnostopoulou, 2020).

1. Revisión de Literatura

Es conocido que las empresas, desde una visión tradicional buscan mejores beneficios económicos a través de una ventaja competitiva, difícil de duplicar por los competidores. En este sentido, la adopción de la RSE es una alternativa que existen para alcanzar tal ventaja y, cada vez es más adoptada (Fang, et. al., 2023; Porter y Kramer, 2006). Pese a ello, las empresas pueden verse reacias a implementar dichas prácticas, debido a que requieren de tiempo para mostrar su impacto en la organización.

A la RSE se le ha asociado directamente el concepto de sustentabilidad, sin embargo, sólo durante los últimos años es que, tanto prácticos como académicos, han reconocido a la sustentabilidad como parte integral de la RSE ya que se considera que estas actividades se componen por interacciones con agentes externos contribuyendo al bienestar de forma directa y no, como consecuencia de las actividades productivas o propias del giro de la empresa (Soytas, et. al., 2019). En este sentido, Barnett (2007) afirmó que “la RSE a menudo se describe como cualquier actividad empresarial destinada a promover el bienestar social”, aunque autores como Belu (2009), adoptan un enfoque de proceso de transformación, en donde la finalidad de la empresa adopta logros, tanto económicos, sociales y ambientales.

Por lo anterior, se considera que una organización que implementa acciones de sustentabilidad es una empresa con RSE. Existen empresas que, gracias a la adopción de la RSE, han reconfigurado sus actividades administrativas, e incluso operativas, para consolidar un desarrollo sostenible en su organización, con lo cual, esperan generar una ventaja competitiva, con una perspectiva de largo plazo (Wut y Ng, 2015). Una empresa que decida adoptar la perspectiva del desarrollo sostenible puede involucrar un cambio de paradigma, tanto en las actividades productivas y comerciales, disminuyendo, o en casos extremos eliminar, el impacto negativo (Soytas, et. al., 2019).

Si bien, resulta difícil medir el impacto de la RSE en términos monetarios de manera imparcial (Hong y Anderson, 2011), existe evidencia de que las empresas que adoptan este tipo de prácticas tienden a disminuir conductas poco éticas en términos financieros, como la gestión de ganancias (medidas deliberadas aplicadas a la información contable para mejorar las ganancias) (Wug y Ng, 2015); en general, la filosofía de la RSE ayuda a disminuir la asimetría de la información entre la organización y los actores de interés, en otras palabras, a que las empresas sean más transparentes (Giannopoulos, et. al., 2023; Kim y Park, 2023).

Por lo anterior, resulta más confiable la información que divulga la empresa que implementa acciones de RSE, mejorando la probabilidad de inclusión en índices o fondos de inversión, así como aspirar a nuevas fuentes de financiamiento, a través de la mejora de la imagen corporativa lo que atrae a nuevos inversores (Chen y Xie, 2022); los índices de RSE se convierten en la actualidad en un indicador de interés, tanto para empresas como para diverso público (Saeidi et. al., 2015).

Por ello, es natural pensar que, una empresa que implementa prácticas de RSE tiene mayor oportunidad de crecimiento y, consecuentemente, un mejor desempeño financiero, debido a que, con una mayor captación de financiamiento o disponibilidad de recursos, podrá optar por realizar inversiones con beneficios a largo plazo (Soytas, et. al., 2019).

La literatura es diversa en lo que se refiere a la forma de operar las variables que representan a la RSE; Bush y Hoffmann (2011) muestran resultados ambivalentes entre las distintas medidas de sustentabilidad y el desempeño financiero. Ellos evidencian que usar información sobre la contabilidad de carbono (cantidad de emisiones de CO2) arroja resultados positivos, lo que significa un efecto inverso de las acciones encaminadas a la sostenibilidad.

Otros autores, como Lee, et. al., (2015), obtuvieron evidencia empírica sobre la no existencia de diferencias significativas en la relación sustentabilidad-desempeño financiero entre organizaciones que destacan por adoptar acciones en favor de la sustentabilidad, respecto a otras más rezagadas en estas adopciones.

Sin embargo, estos autores muestran un nivel notablemente más bajo de rentabilidad para las empresas líderes en RSE respecto a las demás cuando se emplean medidas contables de desempeño. Por otro lado, cuando se emplean medidas de mercado para la medición del desempeño, muestran evidencia de una relación positiva entre ambas variables en cuestión.

Entre las investigaciones que muestran un efecto positivo de la sostenibilidad empresarial en el desempeño financiero, se puede mencionar a Chang y Kuo (2008), Wagner y Blom (2011), Skare y Golja (2012), Schoenherr y Talluri (2013), Eccles et. al. (2014), Yadav et. al. (2017) Giannopoulos, et. al. (2023) y Zeng y Jiang (2023); mientras que Lopez, et. al. (2007) encuentran una relación negativa, quienes argumentan que los gastos que involucra adoptar la RSE pueden ser mayores a los ingresos generados por estas prácticas en un periodo determinado de tiempo, viendo los resultados positivos hacia un mediano o largo plazo.

Desde otra perspectiva, Montabon, et. al. (2007) opinan que, debido al lapso entre la implementación de las prácticas de gestión ambiental y su efecto en el desempeño de la empresa, la relación positiva debe ser más fuerte de lo que podrían documentar. Por otro lado, Wang y Choi (2013) incluyen un efecto de tiempo fijo, en el que controlan los efectos que pueden variar con el tiempo, pero son constantes entre las empresas y encuentran un vínculo positivo entre el desempeño de la sostenibilidad y el desempeño financiero corporativo.

En un intento de clarificar estos resultados generados por la diversidad de variación hay autores que han generado agrupaciones de empresas conforme a características demográficas para compararlas entre sí, confirmando la existencia de la relación positiva entre las prácticas de sustentabilidad y el desempeño financiero (Wagner y Blom, 2011; Skare y Golja, 2012; Eccles, et. al. 2014).

Bajo esta corriente, Eccles, et. al. (2014) clasificaron a las empresas en dos grupos (con alta y con baja sostenibilidad, respectivamente) siendo, en conjunto, homogéneos respecto a la industria, tamaño, apalancamiento y otras características más. Entre los resultados más relevantes que muestran, encontraron que el primer grupo (alta sostenibilidad) presenta un mayor rendimiento de mercado, respecto a las del segundo grupo (baja sostenibilidad).

Mientras que, el estudio de Cheng, et. al. (2023) comprueba que, tanto las prácticas sociales como las ambientales, tiene un impacto favorable en el desempeño financiero de las empresas. Adicionando a la literatura, García-Castro, et. al. (2010), afirman que las empresas que cuentan con una buena calidad de gestión, más un grupo de valores y cultura, son más propensas a adoptar la RSE para mejorar su desempeño.

Por otro lado, Surroca, et. al. (2010) incluyen variables intervinientes como la innovación y la reputación entre la relación de la RSE y el desempeño; mediante una estimación en dos etapas para corregir la endogeneidad, determinan el impacto positivo de la RSE en el desempeño; también, adiciona que las iniciativas de sostenibilidad fomentan el desarrollo de recursos y capacidades de carácter intangible en la organización, esto para generar una ventaja competitiva con mayores horizontes temporales. También, Zhou, et. al. (2023) comprueban que la innovación ejerce un efecto mediador en la relación de las prácticas sustentables y el desempeño de la empresa.

En tanto que, Zhou, et. al., (2022) contribuyen a la literatura encontrando un efecto positivo de las prácticas de RSE con el desempeño financiero de la empresa y que, a su vez, ésta impacta de manera positiva al valor de la empresa. Esto significa que, la RSE puede mejorar el valor de mercado de una organización mediante la mejora del desempeño financiero.

1.1. Desarrollo de hipótesis

El contexto actual, especialmente las situaciones sociales y ambientales, exige cada vez más a las empresas la adopción de una perspectiva de RSE, que obligue a las empresas a tener un impacto positivo en su entorno (Lai y Wong, 2012), esto deja de lado las exigencias de rendimiento, tanto de dueños, accionistas u otros actores de interés; sin embargo, en la medida en que la RSE ofrezca mejores resultados en cuanto el desempeño, será de mayor atractivo para la empresa común, mudarse a un modelo de desarrollo sostenible (Khizar, et. al., 2021; Shashi, et. al., 2019).

Se ha mencionado anteriormente que, la adopción de la RSE puede incurrir en costos de las empresas para adquirir tecnologías, conocimientos o capacidades y, por ello, puede desalentar la implementación de este tipo de prácticas. Sin embargo, la demostración del impacto positivo en el desempeño financiero, puede ser un aliciente para cambiar la visión y no ver un costo sino como una inversión, cuya retribución no se delimite a lo financiero, sino también en lo social y ambiental de manera directa e indirectamente a la opinión positiva de otros actores de interés con reclamos legítimos como la sociedad civil, el medio ambiente y agentes regulatorios (Liao, et. al., 2018).

Las actividades con finalidad ambiental que desarrollan las empresas que adoptan la RSE son atractivas para nuevos inversores quienes pueden facilitar la adopción de nuevas tecnologías, de prácticas como la gestión de desperdicios o reducción al impacto ambiental (Shashi, et. al., 2019). Lo que propiciará una mejora en las actividades productivas que causarán un mejor desempeño financiero, si bien, el tiempo asociado a la implementación de las mencionadas actividades o elementos, así como los costos inherentes a su adopción, son un buen insumo para obtener beneficios (Pagell y Wu, 2009).

Hablando de manera específica sobre las prácticas ambientales, Yu y Xiao (2022) encontraron evidencia empírica del efecto positivo de este tipo de prácticas respecto al desempeño financiero (tanto para el ROA como para la Q de Tobin) en China. Con respecto a lo anterior, se propone la siguiente hipótesis:

H1: Las prácticas ambientales tienen un efecto positivo y significativo en el desempeño financiero de las empresas mexicanas.

Dentro de las actividades de RSE se encuentran las de índole social, que, normalmente ha quedado relegada a un segundo plano puesto que, tradicionalmente se ha asociado al aspecto ambiental como el actor de interés al que las empresas deben de atender primordialmente (McWilliams y Siegel, 2001). Pese a lo anterior, recientemente las actividades con finalidad social, sin dejar de lado lo económico, han ganado popularidad en la literatura, argumentando que las empresas pueden atender problemas sociales prioritarios como modelo de negocio (como las denominadas empresas sociales) y no, simplemente para mejorar su imagen (Rubalcava y Zerón, 2020).

Dentro de la literatura empírica que ha abordado las actividades de RSE y su efecto en el desempeño, quienes han encontrado una relación inversa argumentan que esto se debe a los costos adicionales asociados con la adopción o desarrollo de las prácticas, especialmente las de carácter social (Nelling y Webb, 2009; Sadeghi, et. al., 2016).

Profundizando en ello, Sadeghi, et. al. (2016) mostraron que no existe relación entre ningún tipo de actividad de RSE y el desempeño medido por el ROE, esto en empresas del sector manufacturero. No obstante, empleando al ROA como medida de desempeño, evidencian un efecto positivo de las actividades sociales.

Dentro de la corriente que respalda un efecto positivo se puede mencionar a Dixon-Fowler, et. al. (2013), Flammer (2013), Margolis, et. al. (2007) y Yu y Xiao (2022). Esta relación la explican Frynas y Yamahaki (2016) argumentando que las actividades sociales aumentan el sentido de pertenencia de los trabajadores, así como de su moral, mejorando el compromiso y su desempeño laboral; de igual forma, mejora la relación con otros stakehoders e incluso estas actividades pueden ser origen de ventajas competitivas. Por lo anterior, se presenta la siguiente hipótesis:

H2: Las prácticas sociales tienen un efecto positivo y significativo en el desempeño financiero de las empresas mexicanas.

Finalmente, las grandes empresas que cuentan con una estructura de gobierno corporativo están asociadas con un mejor desempeño (Escobar, et. al., 2016). Cabe señalar que, existen normatividades y recomendaciones de buenas prácticas, como el caso de la BMV para las empresas que cotizan en ella, que incentivan a las empresas a implementar prácticas de gobierno corporativo para reducir los problemas de agencia que impacten negativamente a la organización e incluso a sus stakeholders (como el ambiente y la sociedad) (Fama y Jensen, 1983; Jensen y Meckling, 1976).

El mecanismo de control que representa el Gobierno Corporativo busca garantizar que los objetivos de la empresa se cumplan, reduciendo el riesgo, tanto para actores internos (dueño, trabajadores, dirigentes), como para actores externos (medio ambiente, sociedad), resulten desfavorecidos por la empresa; en este sentido, un buen mecanismo de Gobierno Corporativo deberá reducir los riesgos de pérdidas financieras (Escobar, et. al., 2016) y, en caso de contar con metas sustentables, monitorean su cumplimiento (Suttipun y Dechthanabodin, 2022).

Otro efecto que causa los buenos niveles de Gobierno Corporativo es mandar señales de confianza ante el interés de nuevos inversores quienes, como ya se comentó, favorecen la adopción de nuevas prácticas que, posteriormente, ayudará a la obtención de beneficios (Benavides y Mongrut, 2010). Además, en el aspecto operativo de la empresa, las juntas directivas disminuyen los conflictos de interés, mejoran la eficiencia operativa y reduce la probabilidad de inversiones en activos ociosos (Benavides y Mongrut, 2010; Chen y Nowland, 2010; Ramdani y Witteloostuijn, 2010; Suttipun y Dechthanabodin, 2022).

Pese a lo anterior, existe evidencia como la ofrecida por Yu y Xiao (2022) que no pudieron corroborar la existencia de la relación de este tipo de prácticas respecto al desempeño financiero. Por las reflexiones anteriores, se propone la siguiente hipótesis:

H3: Las prácticas de gobierno corporativo tienen un efecto positivo y significativo en el desempeño financiero de las empresas mexicanas.

Se presenta a continuación (Figura 1), el modelo resultante de la relación de las prácticas sostenibles frente al desempeño organizacional argumentadas para esta investigación.

Figura 1

Modelo del impacto de prácticas sostenibles en el desempeño financiero

Nota. Elaboración propia.

2. Metodología

2.1. Unidad de análisis y selección de datos

Para el estudio empírico se empleó la información de empresas inscritas en la BMV durante el periodo comprendido entre 2011 y 2018. El acceso a los datos se realizó mediante la plataforma Bloomberg. De las 147 empresas listadas durante el periodo referido, se excluyó del análisis a las organizaciones del sector financiero, puesto que su información difiere del resto de compañías, imposibilitando el análisis conjunto. Cabe señalar que, en cada año del periodo, no siempre se contó con la información de las empresas restantes, sino que algunas de ellas, omitían la información, razón por la cual se tuvo una fluctuación de empresas contempladas cada año, teniendo, al menos 87 compañías en 2011 y, como máximo, 109 firmas en 2016 (ver Tabla 1).

Tabla 1

Número de observaciones por año

|

Año (t) |

Observaciones (n) |

|

2011 |

87 |

|

2012 |

97 |

|

2013 |

99 |

|

2014 |

102 |

|

2015 |

108 |

|

2016 |

109 |

|

2017 |

101 |

|

2018 |

100 |

|

Total |

803 |

Nota: Elaboración propia basado en información Bloomberg.

La tabla anterior, detalla el número de observaciones incluidas para cada año contemplado en el estudio; en conjunto, se empleó una base de datos de 803 observaciones distribuidas en 8 años, conformando un panel corto (al tener n > t). El análisis estadístico de Panel de datos se efectuó en el software STATA, para lo cual, se confirmó la idoneidad de la técnica mediante la prueba LM de Breush-Pagan (p-value de 0.000) y la prueba de Pesaran para paneles cortos (Pesaran, 2004).

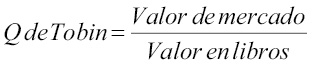

2..1.1. Medición de las variables

La Q de Tobins ha sido considerada y aceptada por la literatura como una métrica que explica el desempeño de la empresa, donde se considera el valor empresarial a través del valor de las acciones desde el interior (valor de libros) y el exterior (valor de mercado). Algunos estudios (Singh, et. al., 2018), basan la ventaja de esta métrica, argumentando el nulo sesgo por cuestiones contables, si no, en el valor de mercado con implicaciones hacia el futuro.

(1)

En lo referente a la RSE, se emplearon los indicadores que conforman el índice ESG (Environmental, Social and Governance por sus siglas en inglés), mismo que es considerado en la literatura como una medida de cumplimento de prácticas de RSE y sustentabilidad. Este índice agrupa Indicador Ambiental (Enviromental), Indicador Social (Social) y prácticas éticas en los negocios a través del Indicador de Gobierno Corporativo (Governance) en un índice entre 0 y 100 (Albitar, et. al., 2020; Clementino y Perkins, 2020; Tampakoudis y Anagnostopoulou, 2020).

Para este estudio, la variable Ambiente (E) es medida por el indicador ambiental, la variable Social (S), es representada por el indicador social, mientras que el gobierno corporativo (G), es medido a través del Indicador de prácticas corporativas (Gavira-Durón, et. al., 2020).

2.1.2. Variables de control

Para esta investigación se involucran variables de riesgo, rentabilidad, tamaño, industria y tiempo como variables de control. Para el riesgo, se consideró el Altman Score (Altman, et. al., 1968); el tamaño de la empresa, mediante el logaritmo natural de los activos totales (Turrent y García, 2015). Adicionalmente, se agregan variables del sector (variable nominal) y el número de años de vida de la organización. Se optó por emplear estas variables ya que son utilizadas en la literatura de manera tradicional, permitiendo una mayor validez de los resultados (Altman, et. al., 1968; Huerta y Navas, 2006; Turrent y García, 2015).

3. Resultados

El análisis de los datos se basa principalmente en los resultados descriptivos, de correlación y por último la explicación de la regresión longitudinal de las variables involucradas. Como parte de la robustez del modelo fueron implementadas diferentes pruebas para cumplir los supuestos de multicolinealidad, heterocedasticidad, autocorrelación serial y endogeneidad.

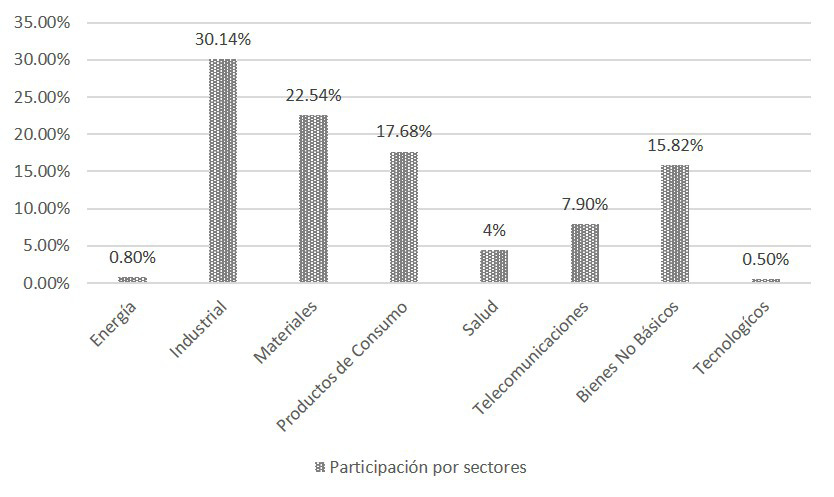

La BMV es una entidad financiera en México, la cual lista empresas con importante participación en los diferentes sectores económicos. En la figura 2 se muestra el porcentaje de participación empresarial por sectores, encontrando, por un lado, el sector industrial como el más representativo con un 30.14%, y por otro lado, con poca participación, los sectores energético y tecnológico.

Figura 2

Participación de empresas por sectores BMV

Nota: Elaboración propia basado en la BMV.

Información adicional al análisis descriptivo, de las 109 empresas consideradas para el análisis, durante el periodo del estudio, poco menos del 72% han tenido participación ininterrumpida, es decir 78 empresas, por lo tanto, el resto de las empresas han presentado alguna situación de salida y entrada de la BMV, por lo tanto, se asume una base de datos no balanceada para ser analizada mediante datos de panel.

A continuación, se muestra el análisis de correlación (Tabla 2), en el cual se pretende la detección de multicolinealidad entre variables. Para el presente análisis se ha considerado el criterio menor de 0.5 dentro del análisis.

Tabla 2

Correlaciones parciales

|

(N=109) Variables |

Media |

D.E. |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Tobins (VD) |

2.3916 |

2.7347 |

1.00 |

- |

- |

- |

- |

- |

- |

- |

|

Enviromental (VI) |

31.4147 |

16.4246 |

0.1304 |

1.00 |

- |

- |

- |

- |

- |

- |

|

Social (VI) |

37.8965 |

17.8397 |

0.1467 |

0.5959 |

1.00 |

- |

- |

- |

- |

- |

|

Governance (VI) |

39.3977 |

12.0069 |

0.1572 |

0.4678 |

0.5548 |

1.00 |

- |

- |

- |

- |

|

LogAct (VC) |

23.6563 |

1.6914 |

0.0002 |

0.1616 |

-0.1217 |

-0.0562 |

1.00 |

- |

- |

- |

|

Altman Score (VC) |

3.2119 |

2.8993 |

0.1551 |

-0.0326 |

-0.0049 |

-0.0325 |

-0.0098 |

1.00 |

- |

- |

|

Sectores (VC) |

- |

- |

- |

- |

- |

- |

- |

- |

1.00 |

- |

|

Años (VC) |

- |

- |

- |

- |

- |

- |

- |

- |

- |

1.00 |

D.E. (Desviación Estándar), VD (Variable Dependente), VI (Variable Independiente), VC (Variable de Control).

Nota: Elaboración propia en base a resultados arrojados por Stata.

Analizando minuciosamente las variables de interés sobre prácticas sustentables, se detectan problemas de multicolinealidad con indicadores por encima del 0.5, con excepción de las variables de gobernanza respecto a social, al presentar 0.4678. Considerando lo anterior, se ha decido analizar por separado los efectos de las variables ambiental, social y gobernanza, planteando de este modo tres modelos por separado.

Los modelos establecidos fueron sometidos a variaciones por distintas técnicas de análisis de regresión, modelo pool, efectos aleatorios y mínimos cuadrados generalizados, este último permite obtener resultados robustos ante la presencia de algún problema en los supuestos (Wooldridge, 2010). Para cada uno de los modelos es aplicada la prueba Hausman, para determinar el modelo más adecuado entre efectos fijos o efectos aleatorios, así mismo, se agrega los análisis de fiabilidad de los supuestos de heterocedasticidad y autocorrelación serial, los cuales permiten presentar resultados confiables.

Para el modelo 1, donde se analiza el elemento ambiental, se identifica que el modelo más adecuado es el de efectos aleatorios (prueba de Hausman con p valor >0.05 para efectos fijos), no se detecta el problema en la heterocedasticidad (333.26, p valor <.000 de la prueba de Breush-Pagan) y la ausencia del problema de autocorrelación serial (2.497, p valor >.05, para la prueba de Wooldridge).

Para el modelo 2, donde se analiza el elemento social, se identifica que el modelo más adecuado es el de efectos fijos (prueba de Hausman igual a 3.85, p valor >0.05 para efectos aleatorios), se detecta el problema de no heterocedasticidad (375.11, p valor <.000 para la prueba de Breush-Pagan) y la ausencia del problema de autocorrelación serial (3.97, p valor <.05, para la prueba de Wooldridge).

Finalmente, para el modelo 3, donde se analiza el elemento social, se identifica que el modelo más adecuado es el de efectos aleatorios (prueba de Hausman igual a 13.37, p valor >0.05 para efectos fijos), se detecta el problema de no heterocedasticidad (468.00, p valor <.000 para la prueba de Breush-Pagan) y el problema de autocorrelación serial (4.961, p valor<.05, para la prueba de Wooldridge).

A continuación, se presentan los modelos de manera separada, mostrando la constancia en cada uno de los análisis. Se analizaron tres modelos, donde se considera el desempeño financiero (Q Tobins) como variable dependiente y la variable independiente (Ambiental, Social, Gobierno Corporativo). El modelo 1 (χ = 83.73, p < 0.001), en la tabla 3, se presenta la variable de ambiental. El impacto de esta variable (β= 0.0380, p < 0.005) presenta positivo y significativo frente a la variable dependiente, proporcionando un apoyo para la H1, donde las acciones empresariales en pro del medio ambiente impactan de forma positiva frente al desempeño financiero (Q Tobins).

Tabla 3

Análisis de regresión del factor ambiental.

|

Var Dep |

Modelos de regresión |

||||||||

|

Q Tobins (VD) |

Pool |

Efectos aleatorios |

GLS |

||||||

|

β |

S.E. |

p<z |

β |

S.E. |

p<z |

β |

S.E. |

p<z |

|

|

Ambiental |

0.03802 |

0.0131 |

** |

-0.007 |

0.0159 |

|

0.0385 |

0.0127 |

** |

|

LogAct |

-0.6521 |

0.1772 |

*** |

-0.5455 |

0.3024 |

* |

-0.6521 |

0.1715 |

*** |

|

Altman Score |

0.3207 |

0.0861 |

*** |

0.313 |

0.1134 |

** |

0.3207 |

0.0833 |

*** |

|

Sectores |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

|

Años |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

|

Constante |

13.9094 |

4.1454 |

** |

15.9322 |

7.8451 |

* |

17.6236 |

4.3915 |

*** |

|

R² |

0.2494 |

|

|

|

|

|

|

||

|

P> F |

0.0000 |

||||||||

|

Wald chi (x) |

29.36 |

83.73 |

|||||||

|

P> chi² |

|

|

|

0.0144 |

0.0000 |

||||

|

|

Observaciones: 907 |

Número de grupos: 57 |

Obs. por grupo: 1 - 8 |

||||||

|

VD= Variable Dependiente; VI=Variable Independiente; VC= Variable Control. Además, los modelos fueron controlados por los sectores y años de manera dicotómica, 1 si pertenece y 0 si no pertenece. GLS-type L(1/.). |

|||||||||

Nota: Elaboración propia en base a resultados arrojados por Stata.

Para el modelo 2 (χ = 85.81, p < 0.001), en la tabla 4, se establece la variable social. El efecto de esta variable (β = 0.0337, p < 0.005) se muestra positivo y significativo frente a la variable dependiente, apoyando de esta manera a la H2, la cual resalta el positivismo de las acciones empresariales con la sociedad.

Tabla 4

Análisis de regresión del factor social

|

Var Dep |

Modelos de regresión |

||||||||

|

Q Tobins (VD) |

Pool |

Efectos aleatorios |

GLS |

||||||

|

β |

S.E. |

p<z |

β |

S.E. |

p<z |

β |

S.E. |

p<z |

|

|

Social |

0.0337 |

0.0112 |

** |

0.0204 |

0.0132 |

|

0.0337 |

0.0109 |

** |

|

LogAct |

-0.4254 |

0.01441 |

** |

-0.4404 |

0.2487 |

* |

-0.4254 |

0.1399 |

** |

|

Altman Score |

0.2203 |

0.0660 |

** |

0.2087 |

0.0852 |

* |

0.2203 |

0.064 |

** |

|

Sectores |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

|

Años |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

|

Constante |

16.7137 |

4.2395 |

*** |

15.597 |

6.7386 |

* |

15.1032 |

4.0556 |

*** |

|

R² |

0.2259 |

|

|

|

|

|

|

||

|

P> F |

0.0000 |

||||||||

|

Wald chi (x) |

30.93 |

85.81 |

|||||||

|

P> chi² |

|

|

|

0.0137 |

0.0000 |

||||

|

|

Observaciones: 907 |

Número de grupos: 57 |

Obs. por grupo: 1 - 8 |

||||||

|

VD= Variable Dependiente; VI=Variable Independiente; VC= Variable Control. Además, los modelos fueron controlados por los sectores y años de manera dicotómica, 1 si pertenece y 0 si no pertenece. GLS-type L(1/.). |

|||||||||

Nota: Elaboración propia en base a resultados arrojados por Stata.

Finalmente, el modelo 3 (χ = 61.90, p < 0.001), en la tabla 5, se incluye la implementación de las prácticas de gobierno corporativo (β = 0.0591, p < 0.001), respaldando la H3, donde las acciones organizacionales de la alta gerencia presentan un efecto positivo en el desempeño financiero.

Tabla 5

Análisis de regresión del factor gobierno corporativo

|

Var Dep |

Modelos de regresión |

||||||||

|

Q Tobins (VD) |

Pool |

Efectos aleatorios |

GLS |

||||||

|

β |

S.E. |

p<z |

β |

S.E. |

p<z |

β |

S.E. |

p<z |

|

|

Gob. Corp. |

0.0591 |

0.0154 |

*** |

0.0286 |

0.0191 |

|

0.0591 |

0.0150 |

*** |

|

LogAct |

-0.1597 |

0.1361 |

-0.3917 |

0.2277 |

* |

-0.1597 |

0.1328 |

||

|

Altman Score |

0.1434 |

0.0592 |

* |

0.1502 |

0.0744 |

* |

0.1434 |

0.0577 |

* |

|

Sectores |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

|

Años |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

SI |

|

Constante |

2.2996 |

3.352 |

13.7575 |

6.2568 |

* |

6.9740 |

3.7432 |

* |

|

|

R² |

0.1407 |

|

|

|

|

|

|

||

|

P> F |

0.0000 |

||||||||

|

Wald chi (x) |

23.55 |

61.90 |

|||||||

|

P> chi² |

|

|

|

0.1322 |

0.0000 |

||||

|

|

Observaciones: 907 |

Número de grupos: 57 |

Obs. por grupo: 1 - 8 |

||||||

|

VD= Variable Dependiente; VI=Variable Independiente; VC= Variable Control. Además, los modelos fueron controlados por los sectores y años de manera dicotómica, 1 si pertenece y 0 si no pertenece. GLS-type L(1/.). |

|||||||||

Nota: Elaboración propia en base a resultados arrojados por Stata.

Como parte de la robustez, para temas de análisis datos de panel, la técnica utilizada de mínimos cuadrados generalizados es identificado en la literatura como un análisis robusto, el cual soluciona problemas de los supuestos propios de los datos longitudinales, heterocedasticidad, autocorrelación serial (Cameron y Trivedi, 2008).

Para esta investigación, los resultados muestran efectos positivos de las prácticas sostenibles, como parte de la RSE, en la muestra utilizada. Con ello se ofrece evidencia empírica donde el efecto de las prácticas sostenibles no se muestra en contra del objetivo económico que tiene la empresa al emplear de manera eficiente los recursos y capacidades. Considerando dentro del gobierno corporativo, la toma de decisiones sobre las acciones particulares de lo ambiental y social, adoptando la RSE de manera consiente, en atención a las necesidades de los stakeholders.

Lo anterior, respalda las hipótesis planteadas anteriormente, donde en primera instancia se considera la H1, referente al tema ambiental, coincidiendo con algunos autores que consideran estas acciones como un distintivo, el cual mejora la imagen de la empresa ante la sociedad (Khizar, et. al., 2021; Shashi, et. al., 2019) y para otros, es una forma de incluir de reducir el impacto ambiental mediante la adopción de nuevos procesos productivos o tecnologías (Pagell y Wu, 2009).

Lo que refiere a la H2, ocurre un efecto similar con las acciones sociales, al generar un sentido de pertinencia con los trabajadores y la generación de motivación, mejorando la productividad, impactando consecuentemente el desempeño financiero de la organización (Frynas y Yamahaki, 2016).

Para la H3 muestra la gobernanza como un conjunto de mecanismos que favorecen a la toma de decisiones de manera eficiente, disminuyendo los conflictos de interés, al considerar los recursos de la organización en las actividades operativas y administrativas encaminadas a la búsqueda de la maximización de los beneficios financieros (Ramdani y Witteloostuijn, 2010; Suttipun y Dechthanabodin, 2022).

4. Conclusiones

Tal como se aprecia en los informes anuales, páginas web, comunicados de prensa, redes sociales, entre otros medios de comunicación, las empresas que cotizan en bolsa en su búsqueda de catalogarse como empresas socialmente responsables, realizan prácticas que apoyan al entorno en donde se desenvuelven. En el afán de conocer el efecto de las prácticas sostenibles en el desempeño financiero en empresas de la BMV, se ofrecen resultados de dichos efectos desde distintas áreas (Ambiental, Social y Gobierno Corporativo), lo cual, permite dar cumplimiento al objetivo de la investigación, analizar el efecto de las prácticas sostenibles en el desempeño financiero de las empresas de la BMV.

Los temas de RSE siguen siendo evolutivos y las empresas, específicamente las mexicanas, aún no interpretan dichas actividades sostenibles como una apuesta a mejorar sus operaciones y su desempeño financiero. A pesar de que algunas de estas empresas, cumpliendo con los requerimientos de la industria, logran encontrar este beneficio, otras lo realizan sin necesidad de cumplir una obligación del mercado.

A la luz de los hallazgos, concluimos que las empresas, en su objetivo de generar beneficios económicos para sus stakeholders, no debe aislar los elementos de su entorno como el ambiental y el social, incluso desde el interior como lo es el gobierno corporativo.

Desde el tema ambiental, tal como se describe en la H1, el impacto positivo se explica en base a las condiciones que presenta este tipo de empresas, donde inversionistas con visiones ambientales logran reducción de costos a partir de la eficiencia de recursos, manejo de desechos, optimización en la logística y reducción de emisiones, reflejando con ello una empresa sostenible, resumiendo con ello una economía circular como una línea futura referente a este elemento.

Una empresa social, de acuerdo con la H2, explica su impacto positivo a partir del compromiso moral de los stakeholders con la sociedad, logrando una eficiencia en procesos y aumento en la productividad, esto refiriéndose al compromiso que adopta el empleado, al sentirse parte de la aportación por el buen vivir de la sociedad.

Finalmente, el manejo de los recursos a partir de un adecuado gobierno corporativo, se explica el impacto positivo de la H3, al apoyar los intereses de los stakeholders, incluso, la reputación del gerente. El compromiso con cada uno de los interesados debe prevalecer, la búsqueda de los beneficios no debe ser a partir de los perjuicios de otros. Estos hallazgos aportan evidencia empírica a la literatura de los temas de RSE, el beneficio de la adopción de estas prácticas, compromiso con el ambiente, con la sociedad y el comportamiento ético en las organizaciones es de suma importancia en pro de la sostenibilidad en economías emergentes.

Con lo anterior, se evidencia el impacto que genera a lo largo del tiempo, el compromiso por parte de empresas mexicanas sobre estructurar una adecuada gobernanza empresarial que trascienda hacia el bienestar social y ambiental, generando beneficios que permearán a los stakeholders, logrando con esto un crecimiento sostenible.