Introducción

Las finanzas tecnológicas o mejor conocidas como fintech (finance and technology) muestran una creciente adopción por parte de consumidores y empresas como respuesta directa a la crisis financiera global (Ernst y Young, 2019) y a la situación sanitaria reciente (COVID-19), situaciones que han forzado a distintas industrias a innovar (Triantono y Priyatiningsih, 2020). Las fintech refieren a la aplicación de tecnologías emergentes a los servicios financieros existentes (Imerman y Fabozzi, 2020; Lee y Teo, 2015), dando como resultado, soluciones financieras enfocadas al usuario final, con costos accesibles, procesos transparentes y acceso a la información (Zavolokina et al., 2017). Desde esta perspectiva, las finanzas tecnológicas se constituyen de distintas verticales (Imerman y Fabozzi, 2020), entre ellas, está el financiamiento colectivo o crowdfunding, término que funge como descriptor inclusivo de los distintos modelos de negocio bajo los que opera, sean estos, de retorno financiero o no financiero (Belleflamme et al., 2014; Mollick, 2014). En este sentido, por financiamiento colectivo de préstamos se entiende como la dinámica en que un grupo de individuos fungen como inversores o prestamistas al contribuir con distintas cantidades en proyectos de solicitantes de capital, mientras esperan en retorno, un pago de intereses por su inversión, en un tiempo definido (Ziegler et al., 2019). Esta dinámica ocurre a través de plataformas en internet que fungen como vínculo entre solicitantes y prestatarios potenciales facilitando el intercambio de información bajo condiciones preestablecidas (Shneor y Flåten, 2015). En este orden de ideas, el financiamiento colectivo de préstamos, como modelo de formación de capital, está en expansión (Moysidou y Hausberg, 2019) al transformar mediante innovaciones la forma en que consumidores y emprendedores, así como la pequeña y mediana empresa tienen acceso a formas complementarias de financiamiento (Block et al., 2018; Ziegler et al., 2021). Como plataformas de financiamiento colectivo de préstamos, tienen un gran potencial de inclusión financiera (Widyanto et al., 2022). Como modelo de negocio, se agrega al grupo de innovaciones disruptivas (como lo fue la banca en línea o los fondos mutuos) que han cambiado y desarrollado los mercados financieros a través de los años (Jeremy y Neal, 2009).

En línea con lo anterior, es importante analizar el financiamiento colectivo de retornos financieros, pues funge como mecanismo de fomento a la inclusión financiera mediante el entramado de las tecnologías digitales y su adopción de forma generalizada (Ernst y Young, 2019), así mismo, ha logrado permear en segmentos de la población no atendida o parcialmente atendida por la banca tradicional (Banco Interamericano de Desarrollo [BID] y Finnovista, 2022), gracias a las facilidades en los procesos que las plataformas digitales han estructurado para sus usuarios, además del fomento a la inversión. Como área de investigación, este segmento también ha captado la atención de estudiosos y académicos, que a través de sus análisis han tratado de identificar las variables y los determinantes que son clave para la obtención de financiamiento, lo cual ha enriquecido el cuerpo literario de este emergente campo de estudio.

En concordancia con el avance y producción científica sobre financiamiento colectivo de préstamos, la estructura de este documento está organizada en dos apartados de acuerdo con los siguientes objetivos: en primera instancia y partiendo de un conjunto de artículos de distintas bases de datos, en su mayoría de acceso abierto (Open Access), se llevará a cabo un análisis de la literatura para identificar los enfoques bajo los que se ha analizado el financiamiento colectivo de préstamos desde 2008 hasta el 2021, se agrega un cuadro temático y una línea cronológica a manera de resumen. Posteriormente, se desarrollará un análisis bibliométrico que permita identificar los principales países e instituciones de adscripción de los autores, principales revistas, plataformas y técnicas utilizadas en este campo de estudio. Finalmente se presentan conclusiones y limitaciones.

1. Enfoques del estado del arte del financiamiento colectivo de préstamos

El fondeo colectivo de préstamos ha mostrado un crecimiento importante en los últimos años, como modelo de financiamiento ha ganado popularidad entre inversores como prestatarios y es a través de las plataformas que ambos participantes logran conectar para el logro mutuo de objetivos financieros. En esta sección se exploran las distintas perspectivas bajo las que se ha estudiado este servicio tecno-financiero, las cuales se presentan a continuación.

1.1. Enfoque basado en el riesgo

1.1.1. Riesgo

Bajo un contexto de riesgo, Korniotis y Kumar (2011) proponen que los inversores mayores acumulan mayor conocimiento en el campo de las inversiones y, que a mayor edad, las capacidades cognitivas sufren deterioros, mermando así el uso de la experiencia acumulada. Confirman que aquellos inversores experimentados, mayores, siguen reglas que reflejan un alto conocimiento de inversión, pero por el efecto del deterioro cognitivo por la edad, las habilidades de inversión tienden a disminuir, también encuentran que inversores jovenes no invierten en valores por deficiencias de conocimiento, experiencia y aversión al riesgo. Lee y Lee (2012) encuentran que los prestamistas asumen un grado de riesgo considerable, subrayando que los préstamos otorgados en la plataforma Popfunding.com se conceden sin garantía al momento del analisis. Por su parte, Adhami et al. (2019) sugieren que las plataformas no parecen valorar correctamente el riesgo de los préstamos, lo que implica que los prestamistas colectivos aceptan asumir riesgos adicionales por el mismo rendimiento, comportamiento asociado a un tipo de inversores que evalúan proyectos de crowdfunding no solo por los rendimientos financieros, sino también por consideraciones no financieras. En este sentido, los riesgos están, en promedio, inversamente relacionados con la rentabilidad de los préstamos, en contraste con las predicciones de la literatura financiera estándar. Xu y Chau (2018) sostienen que los comentarios de los prestamistas y las respuestas de los prestatarios son focos sospechosos de préstamos riesgosos. Por otro lado, Kgoroeadira et al. (2019) analizan si los préstamos P2P (peer to peer o de persona a persona) para pequeñas empresas tienen caracteristicas diferentes a los préstamos tradicionales para pequeñas empresa. Muestran que en este entorno la oferta de préstamos tiende a inclinarse hacia los prestatarios menos riesgosos con calificaciones crediticias altas, también encuentran que las características a nivel empresa tienen poco impacto en la oferta de préstamos.

1.1.2. Probabilidad de default

La probabilidad de que un prestatario caiga en incumplimiento de pago está presente en este entorno, con esto en mente, Malekipirbazari y Aksakalli (2015) revisan la posibilidad de predecir estadísticamente la probabilidad de incumplimiento de un prestatario mediante diversas técnicas estadísticas. Muestran que la técnica de bosques aleatorios supera otros métodos de clasificación, sugiriendo que es un enfoque escalable para predecir la probabilidad de incumplimiento del prestatario. Dorfleitner et al. (2016) denotan que tasas de interés altas son un factor importante que se correlaciona tanto con el financiamiento como con la probabilidad de incumplimiento. Serrano-Cinca et al. (2018) muestran que la calificación asignada por el sitio de préstamos P2P es el factor predictivo de incumplimiento de mayor importancia. También encuentran evidencia de que con tasas de interés más altas hay mayor probabilidad de incumplimiento. Por su parte, Emekter et al. (2015) indican que cuanto más alta sea la tasa de interés en prestatarios de alto riesgo, mayor será la probabilidad de incumplimiento. Pope y Sydnor (2011) sugieren que una persona de color tiene más probabilidad de caer en incumplimiento de pago. En contraste, la probabilidad de incumplimiento de pago es menor si las amistades del prestatario dan señales de una buena capacidad de solvencia (Freedman y Jin, 2008; Lin et al., 2013). Chen et al. (2016) encuentran que, individuos que no pertenecen a un grupo, tienen pocas posibilidades de obtener financiamiento, y si lo obtienen, es probable que la tasa de interés sea alta, además de encontrar que agregar una imagen y tener buena reputación grupal, aumenta las posibilidades de un financiamiento exitoso, pero no tiene ningún efecto sobre la probabilidad de incumplimiento.

En cuanto a la información que un prestatario publica en sus redes sociales como predictor de incumplimiento de pago Ge et al. (2017) prueban que los prestatarios que divulgan información y cuentan con mayor presencia en redes sociales (Weibo.com) tienen menos probabilidades de incumplimiento de pago en contraste con aquellos que deciden no hacerlo.

1.1.3. Selección adversa

Cumming y Hornuf (2017), conjeturan que las calificaciones de riesgo fáciles de entender por los prestamistas juegan un rol esencial en el éxito de la financiación de las pymes dada la asimetría de información que hay en este mercado. Encuentran que las calificaciones de riesgo fáciles de entender tienen un fuerte impacto en las decisiones de financiamiento, mientras que los prestamistas consideran frecuentemente algunas de las señales que los prestatarios ofrecen a través de la plataforma.

1.2. Enfoque basado en la información

1.2.1. Asimetrías de la información

Atenuar las asimetrías de información en este contexto es importante, Lee y Lee (2012) plantean que una tasa de participación más alta atrae más ofertas, también que hay un efecto marginal decreciente en la tasa de participación. Encuentran que los prestamistas toman en cuenta la tasa de participación y los días transcurridos desde la fecha de publicación de un proyecto, además de apoyar a prestatarios con un histórial de pagos moderado. En este sentido, los prestamistas atenuan la asimetría de información observando el comportamiento de los participantes. Freedman y Jin (2008) muestran que la asimetría de la información es un problema en los préstamos por financiamiento colectivo, además de identificar que los prestatarios enfrentan un alto grado de selección adversa y que frecuentemente cometen errores en la elección del préstamo. Por su parte, Larrimore et al. (2011) y Feng et al. (2015) sostienen que la asimetría de la información se ve aliviada cuando los prestatarios colocan más información a disposición de los prestamistas. Kgoroeadira et al. (2019) identifican que en los préstamos P2P se observa una nueva característica, la inteligencia colectiva, que permite reducir la simetría de la información y los problemas de selección adversa.

La teoría de contra señales es propuesta por Caldieraro et al. (2018). Examinan si la forma en que el solicitante transmite información no verificada (longitud del texto) complementa información ya verificada (calidad del prestatario) ayudando a prestamistas a distinguir solicitudes con mayor probabilidad de ser retribuidas. Encuentran que hay una relación no monótona significante entre la forma en que se transmite información no verificable, el financiamiento de la solicitud de préstamo y la calidad del préstamo expost. Como soporte de su teoría, encuentran que las decisiones de los prestamistas se ven influenciadas por las contra señales emitidas por los prestatarios, reafirmando este punto con la probabilidad de impago del prestatario. Riggins y Weber (2017) basan su estudio en la teoría de asimetrías de información, para comprobar si es que los prestamistas participantes pueden predecir el éxito de una solicitud de préstamo, también miden si las decisiones de préstamo estan influenciadas por sesgos de identidad. Sus resultados muestran que los préstamos financiados rápidamente presentan altas probabilidades de incumplimiento de pago, en tanto que las decisiones de préstamo estan sesgadas por el género y la ocupación del prestamista.

1.2.2. Información blanda

Son múltples los detalles que los inversores toman en consideración en este modelo de negocio, en este contexto, Duarte et al. (2012) analizan la apariencia y la fiabilidad de los prestatarios individuales con el objetivo de medir su efecto en las decisiones de préstamo de los inversores. Encuentran que la apariencia confiable y la tasa de interés del préstamo predice la posibilidad de obtener un préstamo, denotando que los prestatarios que parecen más confiables ostentan mejores calificaciones crediticias con menores probabilidades de incumplimiento y mayores probabilidades de financiamiento, en contraste con los prestatarios de aspecto menos confiable. Xu y Chau (2018) examinan el efecto que la comunicación tiene entre prestamistas y prestatarios en el resultado de financiamiento y desempeño del préstamo. Sus hallazgos revelan que la comunicación entre ambos participantes es importante. Por otro lado, sostienen que el resultado del financiamiento se ve negativamente afectado por el número de comentarios de los prestamistas y beneficiado por el número de respuestas de los prestatarios. Por su parte, Chen et al. (2018) se preguntan cómo es que la puntuación ortográfica en la descripción del préstamo influye en la probabilidad de financiamiento, tasa de interés y probabilidad de incumplimiento de pago. Sus resultados sugieren que el uso excesivo de puntuación ortográfica supone informalidad y reduce la claridad del texto, demeritando la confianza del prestamista. Concluyen que la cantidad de puntuación ortográfica se asocia negativamente con la probabilidad de financiamiento y tasa de interés en esta plataforma. Nowak et al. (2018) se plantean identificar si la redacción de la descripción del préstamo puede afectar las posibilidades de que un préstamo determinado reciba financiación, y cómo la redacción de la descripción del préstamo se correlaciona con la participación exitosa del inversor. Sus hallazgos permiten establecer que las descripciones con más palabras, más caracteres y longitudes promedio, tienden a ser menos financiadas por los prestamistas. En línea con lo anterior, Dorfleitner et al. (2016) encuentran que la ortografía en el texto publicado en la plataforma por parte de los prestatarios juega un papel importante en la toma de decisiones de los inversores.

1.2.3. Uso de información

Polzin et al. (2018) plantean su estudio con base en la teoría de la señalización, cascadas de información, redes sociales e información. Distinguen entre inversionistas in-crowd (dentro de la multitud) y out-crowd (fuera de la multitud) en cualquier modelo de crowdfunding. Utilizan la encuesta de crowdfunding de 2013 realizada en Holanda para determinar si el tipo de información usada por los “crowdfunders” varía por la intensidad de la relación con los creadores de proyectos. Sus hallazgos muestran que inversionistas in-crowd confían más en la información del creador del proyecto que los inversionistas out-crowd. Denotan que los inversores in-crowd, buscan más información blanda sobre el administrador del proyecto o empresa, en cambio, los inversores out-crowd, buscan más información financiera y de riesgo sobre la empresa, además de enfatizar que el uso de la información entre usuarios de los diferentes tipos de financiamiento colectivo es heterogéneo. Polzin et al. (2018) con su investigación ofrecen una respuesta tentativa a lo planteado por Bruton et al. (2015) para entender la sabiduría de las masas y el uso de información.

1.3. Ubicación y Demografía

1.3.1. Ubicación

Burtch et al. (2014) sugieren que hay selección de prestatarios por parte de los prestamistas en la plataforma analizada, además de demostrar que la cercanía geográfica y las características culturales son nexos que permiten transacciones entre pares, disminuyendo la probabilidad de apoyo por parte de los prestamistas si las condiciones anteriores no son iguales. El estudio espacio temporal de Woods et al. (2020) analiza si es posible predecir el éxito de las campañas de crowdfunding peer to peer mediante dos modelos: uno para campañas que no exitosas y otro para campañas que tuvieron éxito en su proyecto al levantar el monto meta o que se excedieron en fondos. Sus resultados proponen que la localización geográfica es importante y juega un rol en el éxito del proyecto y la formación de capital.

1.3.2. Sesgo

Lin y Viswanathan (2013) llevan a cabo un estudio con datos de Prosper.com en una ventana de tiempo de 10 días en la que solamente inversores del estado de California, USA, podían invertir en esta plataforma. Encuentran que el sesgo doméstico tiene implicaciones para prestatarios como para prestamistas, donde los inversores tienden a mostrar preferencias de inversión en empresas que se encuentren dentro de su estado.

1.3.3. Demografía

Con respecto a la demografía, Pope y Sydnor (2011) examinan cómo es que los prestamistas en este mercado en línea responden a señales de características como la raza, la edad y el género, las cuales son trasmitidas a través de imágenes y texto. Demuestran que las características presentadas por los prestatarios (imágenes y descripciones) afectan el acceso al crédito, específicamente las solicitudes de personas afroamericanas, personas mayores y personas que parecen no estar felices. En contraste, encuentran que solicitantes del género femenino y militares tienen mayores posibilidades de completar su solicitud de crédito. Kgoroeadira et al. (2019) suman evidencia de que la disponibilidad de imágenes del prestatario en lugar del texto es importante para los prestamistas. Barasinska y Schäfer (2014) analizan si el género de los solicitantes, en igualdad de características y términos del préstamo, tienen igualdad de probabilidades de obtener un financiamiento exitoso. Sus hallazgos muestran evidencia de que no hay inclinación por el género del solicitante cuando se trata de las posibilidades de obtener un crédito en la plataforma analizada si las características de los solicitantes y las condiciones del crédito solicitado son las mismas. Gonzalez y Loureiro (2014) examinan los efectos que características personales como la edad, género y belleza de los prestamistas y prestatarios tienen en el financiamiento P2P. Encuentran que la edad y la belleza de prestamistas y prestatarios es un factor importante para completar el financiamiento. Ravina (2019) realiza su estudio desde la perspectiva del gusto y la discriminación racial. Encuentra evidencia que sostiene que, la forma en que los prestatarios se presentan (edad, raza y características personales como la belleza) afectan la probabilidad de obtener un préstamo.

1.4. Persuasión y señalización

1.4.1. Eficacia de la persuasión

Han et al. (2018) parten del modelo de probabilidad de persuasión y elaboración (Elaboration Likelihood Model o ELM), proporcionándoles un marco teórico para comprender los procesos básicos que subyacen a la eficacia de la persuasión y el cambio de actitud. El modelo ELM considera dos vías de persuasión: la ruta central y la ruta periférica. Su diferencia radica en la cantidad de procesamiento de información reflexiva o de “elaboración” exigida a los patrocinadores. Mediante minería de texto extraen cuatro características novedosas que los prestatarios controlan y publican voluntariamente en sus proyectos, estas son: integridad, sentimiento, intensidad del lenguaje y número de certificados. Sus hallazgos muestran que la persuasión después de la publicación de información voluntaria por parte de los prestatarios puede lograrse a través las rutas antes mencionadas en los préstamos P2P, lo que sugiere que no solo las señales centrales sino también las señales periféricas tienen importancia y pueden afectar a los prestamistas en la toma de decisiones. Kgoroeadira et al. (2019) mencionan que los atributos de la información parecen ser muy importantes para determinar el éxito de la solicitud de préstamo.

1.5. Confianza y calidad

1.5.1. Confianza

En cuestión de confianza, Greiner y Wang (2010) abordan los mecanismos de creación de confianza para averiguar si en el mercado de préstamos P2P la confianza está presente. Sus hallazgos indican que el nivel socioeconómico del prestatario influye de forma importante en la confianza de los postores, pues pueden comparar en la plataforma analizada, de manera sencilla, si la cuenta del prestatario esta verificada y si su puntaje de crédito es bueno. Como mecanismos que actúan positivamente en la creación de confianza entre prestamista y prestatario son de importancia en este mercado, el capital social (entendido como recurso de relaciones o grupos) y la calidad de la información (imágenes, características del préstamo, información relevante). Sonenshein et al. (2011) desarrollan un estudio que combina datos de campo y laboratorio con el afán de aportar a la literatura de cuentas sociales y entender cuales variables son las que intervienen o afectan las deciciones de los prestamistas en un ambiente de préstamos sociales desde el punto de vista del nivel de confianza percibido, denotando el discurso que en ellas se plasma por los solicitantes (justificaciones o necesidades). Sus hallazgos muestran que el esfuerzo de los prestatarios al intentar influir en los prestamistas con las justificaciones o razones por las cuáles solicitan un préstamo, sus cuentas sociales son importantes, pues facilitan la inferencia de credibilidad, pero al mismo tiempo, tienen un efecto negativo en el éxito del préstamo. Cai et al. (2016) toman como base la teoría de la señalización para analizar el desempeño de financiamiento desde el punto de vista del tipo de solicitante. Sus hallazgos muestran que los prestatarios primerizos emiten como señal importante el monto solicitado, al no contar con una mejor forma de evaluación crediticia, en contraparte, los prestatarios recurrentes, presentan un mejor historial crediticio (la solicitud exitosa o no exitosa), fortaleciendo de esta forma, la información que es de utilidad para los prestamistas.

Moysidou y Hausberg (2019) proponen un análisis sobre el impacto que tiene la confianza en el fondeo colectivo de préstamos de persona a persona entre los prestatarios, la plataforma intermediaria y los prestamistas. Sus hallazgos muestran que la confianza en el creador del proyecto y en el proyecto mismo se transfiere por la calidad de información presentada en la plataforma para los prestamistas, lo que confirma que la transferencia de confianza y la confianza rápida están presentes en entornos de carácter digital como el financiamiento colectivo. Xu y Chau (2018) encuentra que la comunicación entre prestamistas y prestatarios influye en la confianza que los prestamistas futuros infieren de los comentarios realizados sobre los prestatarios. Larrimore et al. (2011) se apoyan en la teoría de la reducción de incertidumbre y del modelo de probabilidad de persuasión y elaboración (ELM) para analizar el texto de los préstamos vistos por prestamistas en las solicitudes de Prosper.com. Sus resultados sugieren que utilizar más palabras cuantitativas en la descripción de la solicitud de préstamo incrementa la confianza y reduce la incertidumbre de los prestamistas, contribuyendo al éxito de financiamiento, también demuestran que textos con detalles cualitativos reducen la posibilidad de lograr un financiamiento exitoso. Kshetri (2018) afirma que la creación de confianza es indispensable en cualquier tipo de financiamiento colectivo. Xu y Chau (2018) proponen que la opinión (comentarios) de prestamistas es una fuerte influencia en toma de decisiones para otros prestamistas, ellos tratan estas opiniones como señal de calidad (buena o mala) y confianza del prestatario, siendo de alto valor para los prestamistas el tiempo de respuesta y retroalimentación.

1.5.2. Calidad

Con respecto a la calidad del solicitante, Iyer et al. (2016), analizan información blanda de los prestatarios y cómo esta influye en los prestamistas a la hora de seleccionar a quien financiar por la calidad que infieren de quien solicita financiamiento. Encuentran que los prestamistas se basan en la información personal divulgada por los prestatarios al momento de elegir a quien financiar, principalmente, al momento de identificar a los prestatarios de baja calidad o de alta probabilidad de impago de los de buena calidad y solvencia. Feller et al. (2017) sustentan su análisis en el modelo teórico de identidad social. Generan dos bases, una con datos financieros de la solicitud de préstamos y una segunda con la información blanda que presenta el prestatario. Con lo anterior, analizan la calidad de la información compartida en el comportamiento del prestatario y del prestamista. Como hallazgos indican que de acuerdo con la calidad de la información disponible en las plataformas analizadas, el comportamiento de los participantes es distinto, demostrando heterogeneidad entre estas. También encuentran que la información que presenta el prestatario le permite al prestamista inferir sobre su transparencia y credibilidad.

1.6. Comportamiento

1.6.1. Comportamiento de los prestamistas y los prestatarios

La investigación sobre el comportamiento de prestamistas y prestatarios llevada a cabo por Cordova et al. (2015) se sustenta en el modelo efecto refuerzo y el modelo de sustitución con el afán de analizar el comportamiento de los inversores. Sus resultados indican que una mayor cantidad solicitada por el prestatario disminuye la posibilidad de completar la financiación del monto objetivo, en este sentido, un aumento en el número de participantes, su contribución media, la duración del proyecto y la cantidad media aportada por día aumenta la tasa de éxito de financiación. Concluyen indicando que el modelo de refuerzo es coherente con el comportamiento de los prestamistas en donde una aportación precedente, aumentará las posibilidades de nuevas aportaciones. Feng et al. (2015) proponen un modelo para identificar el comportamiento del prestamista y los aspectos clave que influyen en la toma de decisiones de inversión según su grado de experiencia (novato, puro y mixto). Encuentran que hay diferencias significativas entre los prestatarios puros, mixtos y novatos, siendo los prestatarios con experiencia mixta quienes tienen ventajas en ambas partes del proceso (como prestatarios y como prestamistas).

1.6.2. Comportamiento del rebaño (herd behavior)

Son varios los estudios realizados sobre el comportamiento de la manada, en este sentido, Simonsohn y Ariely (2008) analizan la forma en que los postores se comportan en la plataforma objeto de su estudio. Demuestran que los postores presentan sesgos en la interpretación de información y concluyen que hay un comportamiento irracional de manada. Herzenstein et al. (2012), estudian la dinámica del comportamiento de los postores en un ambiente de subastas, encuentran que un aumento del 1% en el número de pujas aumentará la probabilidad de una oferta adicional en un 15%, pero solamente hasta el punto en que el monto solicitado se ha completado, después de este punto, el pastoreo finaliza (un aumento del 1% en las ofertas aumenta la probabilidad de una oferta adicional en solo un 5%). En este sentido, Lee y Lee (2012) encuentran que el comportamiento de la manada tiene un efecto marginal decriciente en los anticipos de licitaciónes en un ambiente de subastas P2P. Por su parte, Zhang y Liu (2012) analizan si el comportamiento de la manada caracteriza las decisiones de los prestamistas y si ese comportamiento de manada es racional o irracional. Encuentran evidencia de que el grado de racionalidad en el comportamiento de los prestamistas afecta las estrategias administrativas contempladas para dirigir al grupo. A la luz de lo anterior, prestamistas racionales, con intenciones de prestar observarán y aprenderán del comportamiento y decisiones de otros prestamistas, por ende, las decisiones basadas en el comportamiento de la manada racional tiene mejor desempeño que su contraparte. Croson y Shang (2008) encuentran evidencia de que las contribuciones de las personas cambiará con la dirección de la información propia del comportamiento social. Yum et al. (2012) establecen la siguiente premisa: para los prestamistas, los registros de transacciones anteriores tienen valor informativo sobre la solvencia de los prestatarios. Confirman que los prestamistas se apoyan en la sabiduría de las masas cuando la información sobre la solvencia crediticia es extremadamente limitada, en cambio, hacen uso de su propio juicio cuando más señales son transmitidas a través del mercado. También muestran que los prestatarios se esfuerzan por tener credibilidad y mantener una buena reputación. Liu et al. (2015) agregan a la literatura la definición o concepto de rebaño relacional, en el cual, los individuos o manada siguen la sabiduría de la multitud cuando en ella hay presencia de personas conocidas.

1.6.3. Comportamiento del rebaño a nivel macro

Desde la perspectiva macro1 Jiang et al. (2018) desarrollan su estudio a partir de la teoría del comportamiento del rebaño. Examinan si inversores futuros siguen los pasos de otros inversores en la elección de plataforma P2P para invertir, si es así, cómo es que atributos de regulación y de la plataforma moderan el comportamiento de la manada. Sus hallazgos muestran que a nivel plataforma, hay pastoreo. Denotan que el comportamiento del inversor en la manada se modera por la cuota de mercado que posee la plataforma y la cantidad fondeada, además de que la regulación gubernamental amortigua el tamaño del pastoreo reduciendo la importancia que los inversores le dan al aprendizaje observacional. Sugieren que el comportamiento de futuros inversores es racional, pues muestran seguir a sus predecesores en la elección de plataforma.

1.7. Redes y medios sociales

1.7.1. Amistad en redes

La influencia de amistades y conocidos ha mostrado ser influyente en las decisiones de los prestamistas, donde las redes sociales juegan un papel importante. En este sentido y con base en el análisis de redes sociales, Kane et al. (2014) proponen un marco de estudio teórico que parte de múltiples preguntas que se han generado en medios sociales para facilitar la investigación futura de sistemas de información en redes sociales. Como principales propuestas contemplan identidad digital, privacidad y búsqueda, lazos relacionales y transparencia de la red. Sostienen que los medios sociales proveen de capacidades a sus usuarios que no poseen en redes de amistades tradicionales, como la búsqueda de contenido sin utilizar relaciones y visualización de la red (su estructura), también sugieren que el uso de los medios de socialización afecta a los negocios y la sociedad de distintas formas. En cuestión de amistad online, Liu et al. (2015) toman como base la teoría de la incrustación, la definición o concepto de prisma (Podolny, 2001) y relaciones de la manada. Analizan si la relación de amistad entre el solicitante de crédito y el prestamista afecta las decisiones de prestamistas potenciales. Encuentran que los conocidos (offline friends) apoyarán con un préstamo al solicitante. Desde el efecto prisma, el respaldo de un conocido afecta negativamente futuras posturas. Sostienen que cuando los amigos cercanos de un prestamista potencial realiza una postura, se desencadena lo que denominan manada relacional, concluyendo que el éxito de financiamiento puede estar dado por un efecto u otro. Por su parte Horvát et al. (2015) examinan el papel de la red de relaciones sociales, su efecto en las multitudes y su desempeño. Encuentran que la diada solicitante y prestamista es reciproca e influye en el dinamismo de préstamos, además de mostrar evidencia de que los lazos relacionales tienen influencia en la evolución y comportamiento de los préstamos. Asocian un mejor desempeño de levantamiento de capital con la red de relaciones que un individuo tiene, pues cuando un conocido solicita un crédito, el 50% del capital restante proviene de otros conocidos. Bapna et al. (2017) realizan un estudio exploratorio para analizar el tipo de amistades que se presentan en una plataforma de socialización y la congruencia del tipo de amistad. Para este proyecto, desarrollan un juego ejecutable en el sitio de la red social para medir la confianza de forma cuantitativa. Su análisis muestra que las personas que son selectivas y muestran pocos amigos en la red social, tienen fuerte correlación de confianza con sus amistades físicas. En cambio sugieren que, los que muestran más amigos, quiza tengan amistad solo etiquetable, demostrando, que las medidas tradicionales para medir la confianza en ambientes sociales físicos reales quizá no sean predictores útiles para medir la confianza online, pues las amistades no se crean de igual forma.

1.7.2. Medios sociales móviles

Con fundamento en la teoría del intercambio social Du et al. (2019) realizan un análisis para confirmar si hay una relación positiva entre popularidad del medio social móvil (Wechat) y la adquisición de clientes por parte de la empresa P2P. Los hallazgos presentados proponen que la popularidad en medios sociales móviles de empresas P2P se mide por la popularidad de la cuenta Wechat de la plataforma P2P, demostrando, además, que es más importante ser una P2P popular, en contraste con la tasa de interés, cuando las plataformas compiten por clientes.

1.8. Financiamiento para empresas

Por su parte González et al. (2021) realizan un análisis de los factores que impulsan el éxito de fondeo de pymes que solicitan capital en la única plataforma que para el periodo 2015-2018 se encontraba fungiendo como intermediario aplicando este modelo de negocio en México, concluyendo que la calificación de riesgo, la tasa de interés ofertada a los prestatarios y el monto solicitado influyen proporcionalmente en la toma de decisiones de los proyectos que los prestamistas están dispuestos a financiar. En este tenor, Segura-Mojica (2021) se pregunta si es posible rastrear asociaciones entre los actores del ecosistema de financiamiento para microempresas. Encuentra que hay asociaciones entre actores y que estas se presentan a partir de elementos tangibles e intangibles, además de que individuos conocidos generan confianza en las iniciativas.

Considerando los distintos enfoques y hallazgos por parte de los autores que aquí se presentan, a continuación, se muestra un cuadro resumen en la Tabla 1.

Tabla 1

Enfoques del estado del arte del financiamiento colectivo de préstamos

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

1. Riesgo |

Riesgo |

Los inversores experimentados de mayor edad siguen reglas que reflejan mayor conocimiento de inversión; inversores jóvenes no invierten en valores por deficiencias de conocimiento, experiencia y aversión al riesgo. |

Korniotis y Kumar (2011) |

|

Los prestamistas toman un grado de riesgo considerable al no tener garantía por la plataforma. |

Lee y Lee (2012) |

||

|

Los comentarios de los prestamistas y las respuestas de los prestatarios levantan sospechas de préstamos riesgosos. |

Xu y Chau (2018) |

||

|

Las plataformas no parecen valorar correctamente el riesgo de los préstamos. |

Adhami et al. (2019) |

||

|

La oferta de préstamos tiende a inclinarse hacia los prestatarios menos riesgosos con calificaciones crediticias altas. |

Kgoroeadira et al. (2019) |

||

|

Probabilidad de default |

Cuando más alta sea la tasa de interés en prestatarios de alto riesgo mayor será la probabilidad de incumplimiento. |

Freedman y Jin (2008), |

|

|

Lin et al. (2013) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

1. Riesgo |

Probabilidad de default |

Probabilidad de default por características demográficas. |

Pope y Sydnor (2011) |

|

Altas tasas de interés son un factor importante que se correlaciona tanto con el financiamiento como con la probabilidad de incumplimiento. |

Dorfleitner et al. (2016) |

||

|

Cuando más alta sea la tasa de interés en prestatarios de alto riesgo mayor será la probabilidad de incumplimiento. |

Emekter et al. (2015) |

||

|

Probabilidad de incumplimiento de un prestatario tomando en cuenta nuevas variables como las puntuaciones FICO y calificaciones de riesgo de la plataforma. |

Malekipirbazari y Aksakalli (2015) |

||

|

Los individuos que no pertenecen a un grupo tienen pocas posibilidades de obtener financiamiento. |

Chen et al. (2016) |

||

|

Los prestatarios que divulgan información en redes sociales tienen menos probabilidades de incumplimiento de pago. |

Ge et al. (2017) |

||

|

La calificación asignada por el sitio de préstamos P2P es el factor predictivo de incumplimiento con mayor importancia. |

Serrano-Cinca et al. (2018) |

||

|

Selección adversa |

Las calificaciones de riesgo fáciles de entender tienen un fuerte impacto en las decisiones de financiamiento. |

Cumming y Hornuf (2017) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

2. Información |

Asimetrías de la información |

Las asimetrías de información serían menores si los prestatarios colocaran más información a disposición de los prestatarios. |

Larrimore et al. (2011) |

|

Asimetrías de información en un contexto de subastas P2P. |

Lee y Lee (2012) |

||

|

La asimetría de la información es un problema en los préstamos por financiamiento colectivo. |

Freedman y Jin (2008) |

||

|

La asimetría de la información se ve aliviada cuando los prestatarios publican más información sobre ellos. |

Feng et al. (2015) |

||

|

Asimetría de información que se presenta en las solicitudes. |

Caldieraro et al. (2018) |

||

|

Sesgos de identidad. |

Riggins y Weber (2017) |

||

|

En los préstamos P2P se identifica una nueva característica, la inteligencia colectiva. |

Kgoroeadira et al. (2019) |

||

|

Información blanda |

Apariencia y fiabilidad de los prestatarios individuales. |

Duarte et al. (2012) |

|

|

Ortografía del texto publicado en la plataforma. |

Dorfleitner et al. (2016) |

||

|

La puntuación ortográfica en la descripción del préstamo influye en la probabilidad de financiamiento. |

Chen et al. (2018) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

2. Información |

Información blanda |

Efecto que la comunicación entre prestamistas y prestatarios tiene en el resultado de financiamiento y desempeño del préstamo. |

Xu y Chau (2018) |

|

Descripción del préstamo. |

Nowak et al. (2018) |

||

|

Uso de información |

Sabiduría de las masas y el uso de información. |

Bruton et al. (2015) |

|

|

Uso de información por usuarios en los distintos modelos es heterogénea. |

Polzin et al. (2018) |

||

|

3. Ubicación y demografía |

Sesgo |

El sesgo doméstico tiene implicaciones para prestatarios como para prestamistas. |

Lin y Viswanathan (2013) |

|

Ubicación |

Patrones de transacciones entre personas. |

Burtch et al. (2014) |

|

|

La localización geográfica es importante y juega un rol en el éxito del proyecto. |

Woods et al. (2020) |

||

|

Demografía . |

Los prestamistas responden a señales de características como raza, edad y género que se transmiten a través de imágenes y texto. |

Pope y Sydnor (2011) |

|

|

Efectos que las características personales (edad, género y belleza) de los prestamistas y prestatarios tienen en el financiamiento P2P. |

Gonzalez y Loureiro (2014) |

||

|

El género de los solicitantes en igualdad de características y términos del préstamo tienen las mismas probabilidades de obtener un financiamiento exitoso. |

Barasinska y Schäfer (2014) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

3. Ubicación y demografía |

Demografía |

La forma en que los prestatarios se presentan (edad, raza y características personales como la belleza) afectan la probabilidad de obtener un préstamo. |

Ravina et al. (2019) |

|

La disponibilidad de imágenes del prestatario en lugar de texto es importante para los prestamistas. |

Kgoroeadira et al. (2019) |

||

|

4. Persuasión y señalización |

Eficacia de la persuasión |

Eficacia de la persuasión. |

Han et al. (2018) |

|

Los atributos de la información determinan el éxito de la solicitud de préstamo. |

Kgoroeadira et al. (2019) |

||

|

5. Confianza y calidad |

Confianza |

Mecanismos de creación de confianza en el mercado de préstamos P2P. |

Greiner y Wang (2010) |

|

La descripción de la solicitud de préstamo incrementa la confianza. |

Larrimore et al. (2011) |

||

|

Esfuerzo de los prestatarios al intentar influir en los prestamistas con las justificaciones o razones por las cuáles solicitan un préstamo. |

Sonenshein et al. (2011) |

||

|

El historial de solicitudes (exitosas o no exitosas) actúa como señal que impacta en las decisiones de los prestamistas interesados . |

Cai et al. (2016) |

||

|

La creación de confianza es indispensable en cualquier tipo de financiamiento colectivo. |

Kshetri (2018) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

5. Confianza y calidad |

Confianza |

La comunicación entre prestamistas y prestatarios influye en la confianza de los prestamistas futuros. |

Xu y Chau (2018) |

|

Impacto que tiene la confianza en el fondeo colectivo de préstamos de persona a persona. |

Moysidou y Hausberg (2019) |

||

|

Calidad |

Los prestamistas se basan en información divulgada de baja o alta calidad al momento de elegir a quien financiar. |

Iyer et al. (2016) |

|

|

Información compartida y su impacto en el comportamiento del prestatario y del prestamista. |

Feller et al. (2017) |

||

|

La opinión (comentarios) de prestamistas es una fuerte influencia en toma de decisiones para otros prestamistas. |

Xu y Chau (2018) |

||

|

6. Comportamiento |

Comportamiento de prestamistas y prestatarios |

Comportamiento de los inversores. |

Cordova et al. (2015) |

|

Feng et al. (2015) |

|||

|

Comportamiento del rebaño (herd behavior) |

Los postores presentan sesgos en la interpretación de información concluyendo que hay un comportamiento irracional de la manada. |

Simonsohn y Ariely (2008) |

|

|

Las contribuciones de las personas cambiarán con la dirección de la información propia del comportamiento social. |

Croson y Shang (2008) |

||

|

Comportamiento de la manada. |

Herzenstein et al. (2012) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

6. Comportamiento |

Comportamiento del rebaño (herd behavior) |

El comportamiento de la manada tiene un efecto marginal decreciente en los anticipos de licitaciones en un ambiente de subastas P2P. |

Lee y Lee (2012) |

|

El comportamiento de la manada caracteriza las decisiones de los prestatarios en la plataforma. |

Zhang y Liu (2012) |

||

|

Para los prestamistas los registros de transacciones anteriores tienen valor informativo sobre la solvencia de los prestatarios. |

Yum et al. (2012) |

||

|

Los individuos o manada siguen la sabiduría de la multitud, cuando en la multitud hay presencia de conocidos. |

Liu et al. (2015) |

||

|

El comportamiento del inversor en la manada se modera por la cuota de mercado que posee la plataforma y la cantidad fondeada. |

Jiang et al. (2018) |

||

|

Comportamiento del rebaño a nivel macro |

Sistemas de información en redes sociales. |

Kane et al. (2014) |

|

|

7. Redes y medios sociales |

Amistad en redes sociales |

Relaciones de la manada. |

Liu et al. (2015) |

|

Los lazos relacionales tienen influencia en la evolución y comportamiento de los préstamos. |

Horvát et al. (2015) |

|

Enfoque |

Objeto de estudio |

Descripción |

Autor |

|

7. Redes y medios sociales |

Amistad en redes sociales |

Tipo de amistades que se presentan en una plataforma de socialización y la congruencia del tipo de amistad. |

Bapna et al. (2017) |

|

Medios sociales móviles |

Relación positiva entre popularidad del medio social móvil (WeChat) y la adquisición de clientes por parte de la empresa P2P. |

Du et al. (2019) |

|

|

8. Financiamiento empresarial |

Financiamiento para pymes |

Factores que impulsan el éxito de fondeo de pymes. |

González et al. (2021) |

|

Financiamiento para microempresas |

Financiamiento para microempresas. |

Segura-Mojica (2021) |

Nota: Elaboración propia a partir de información recopilada de las bases de datos Scopus, Dimensions y otras de acceso libre.

A la luz de lo anterior, se observa que la información cuantitativa como cualitativa es importante en este modelo de negocio tecno-financiero. Ambos tipos de información proporcionan una perspectiva integral del prestatario, lo cual genera confianza y facilita la toma de decisiones de manera informada por parte de los prestamistas o inversores. Desde los enfoques que se identificaron, el riesgo es un aspecto intrínseco en la mayoría de los modelos de inversión, si bien las plataformas implementan análisis de crédito y riesgo para evaluar la solvencia de los prestatarios, la posibilidad de caer en impago es latente. Las altas tasas de interés, así como la calificación de riesgo asignada a los solicitantes, son factores que acentúan las posibilidades de caer en default. Como se ha observado, la información asimétrica también es un problema, por un lado, los prestatarios tienen más información sobre sus proyectos y finanzas, permitiendo presentar sus solicitudes de forma favorable; por otro, los prestamistas o inversores pueden tener dificultades para evaluar el riesgo asociado a un proyecto en particular, ya sea por información incompleta o poco confiable, además de contemplar que los prestatarios presentan diferentes niveles de experiencia en el análisis de información relacionada con este campo. Una solución ha sido solicitar al prestatario proporcionar información blanda de manera amplia, lo cual ha atenuado esta situación en diversas plataformas.

La ubicación es un factor importante, este aspecto tiene implicaciones en el éxito de financiamiento de un proyecto al incrementar las probabilidades para los solicitantes que se ubican en regiones desarrolladas. En este sentido, los prestamistas pueden tener preferencias hacia proyectos de empresas que se encuentran en áreas de su interés, denotando que la oportunidad de acceder al financiamiento mediante esta opción puede no ser igual para todos los participantes, no obstante, la implementación de soluciones, a medida que avanza este campo, puede llegar a brindar mejores oportunidades y reducir estas brechas. Aunado a lo anterior, la demografía impacta en la decisión de colocación de capital en este modelo de negocio. Otro aspecto crucial en el financiamiento colectivo es establecer credibilidad y confianza con los prestamistas potenciales. Se observa que a medida que ha evolucionado este modelo de negocio, los prestatarios también se han esforzado por demostrar credibilidad y transmitir confianza, esto, mediante mecanismos de comunicación con los interesados y la calidad de la información que deciden presentar en la plataforma que participan.

En concordancia con lo anterior, la forma en que los posibles prestamistas e inversores se comportan en este ambiente, también define el éxito de la solicitud de financiamiento, el cual, se ve influenciado por diversos factores, uno de ellos es la forma en que se comporta el grueso de los participantes o manada, afectando positiva o negativamente las decisiones de nuevos prestamistas, especialmente si existen lazos de amistad, ya sea de forma tradicional o en redes sociales.

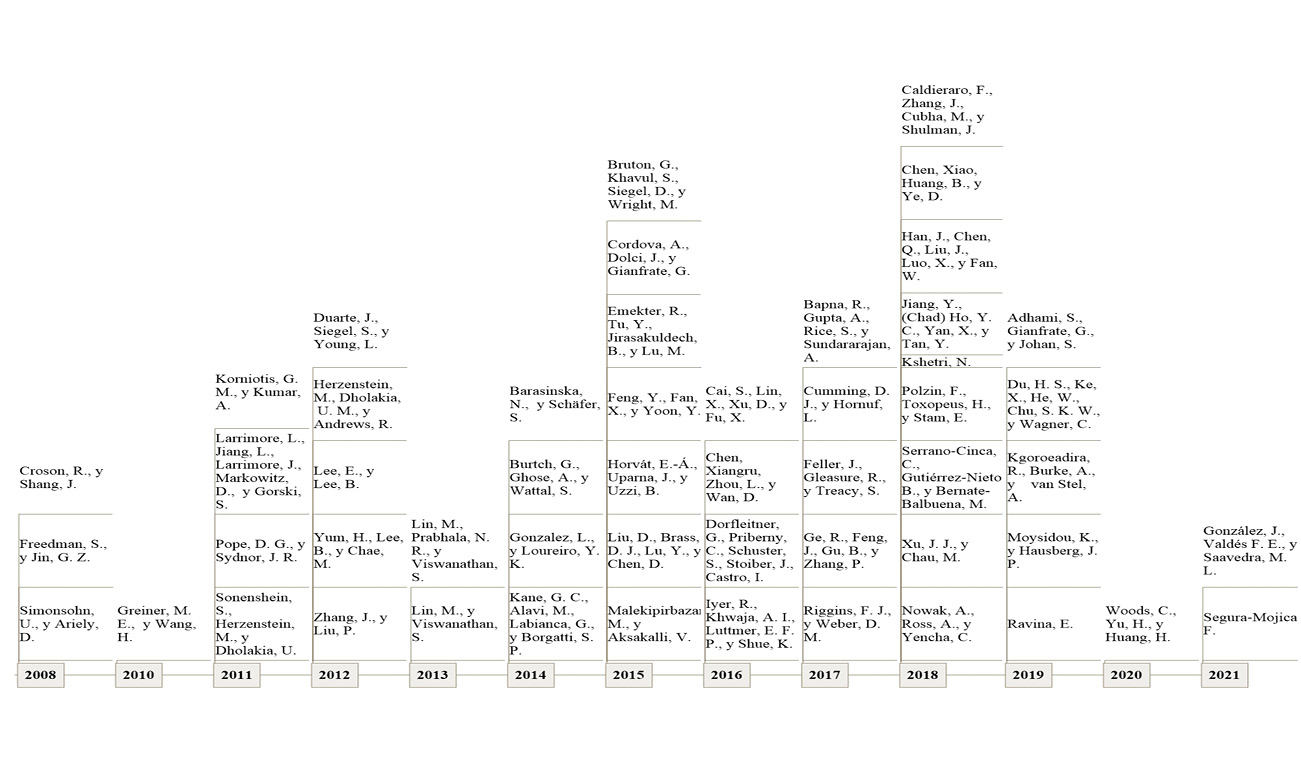

En conjunto, estos aspectos dan forma al financiamiento colectivo de préstamos, permitiendo comprender de manera parcial, los factores asociados a su dinámica. Con el afán de mostrar una perspectiva de la evolución de este joven campo, en la Figura 1 se muestra una línea cronológica de los estudios que han sido importantes para el desarrollo de este apartado. Es interesante observar que el número de publicaciones reflejó un aumento significativo durante el año 2015, con un total de siete publicaciones. Posteriormente, en 2018, se registró una mejora en la cantidad de artículos, con un total de nueve. Los estudios reflejan el interés que se le ha otorgado al financiamiento colectivo como una opción de financiamiento viable.

Figura 1

Evolución de las publicaciones del financiamiento colectivo de préstamos 2008-2021

Nota: Elaboración propia a partir de información recopilada de las bases de datos Scopus, Dimensions y otras de acceso libre, 2008-2021.

Hasta este punto se han presentado los hallazgos de los artículos que han servido como base para presentar un panorama de los enfoques bajo los que se ha analizado el financiamiento colectivo de préstamos. En los siguientes párrafos se llevará a cabo un análisis bibliométrico que permitirá examinar cuantitativamente aspectos relacionados con la producción científica, brindando un panorama del impacto de la investigación en este campo.

2. Metodología

Como rama de estudio, la bibliometría refleja la dinámica de las disciplinas y su producción científica (Hood y Wilson, 2001). Como herramienta, es útil para cuantificar y describir la actividad científica a nivel país, ciudad e instituciones (Gauthier, 1998). A continuación, se presenta el proceso de selección de los artículos contemplados para este estudio, así como los hallazgos del análisis bibliométrico realizado.

El análisis bibliométrico se llevó a cabo en cuatro etapas. La primera etapa consistió en definir los criterios de búsqueda. Las palabras clave contempladas fueron: Crowdfunding, Crowdlending, P2P lending, Peer to Peer lending. Los artículos publicados tomados en cuenta fueron los identificados del 2008 a 2021, al considerar las circunstancias bajo las que este modelo de negocio se ha desarrollado, es decir, a la par de una fuerte crisis financiera y una situación sanitaria global, situaciones que han mostrado cuan asimétricos pueden ser los sistemas financieros desde el enfoque de inclusión, pero también bajo un fuerte esquema de desarrollo digital que ha dado paso al fortalecimiento del financiamiento colectivo de préstamos. Como segunda etapa, se realizó un listado de los repositorios a contemplar para la búsqueda, como Scopus, Dimensions y otras bases de acceso libre. En una tercera etapa, se procedió a realizar la búsqueda de artículos de investigación en su mayoría de tipo Open Access en los sitios en comento. Para finalizar el proceso, una vez que se recuperaron los artículos de interés, se colocaron en forma cronológica, se descartaron aquellos artículos que, aunque hacían mención sobre el financiamiento colectivo, presentaban enfoques del modelo de financiamiento colectivo de equity (capital). Después de realizar el cribado de los artículos contemplados, se seleccionaron como parte de la literatura existente 52 artículos de los cuales se detalla a continuación un panorama general bibliométrico.

3. Análisis bibliométrico

3.1. Países e instituciones principales

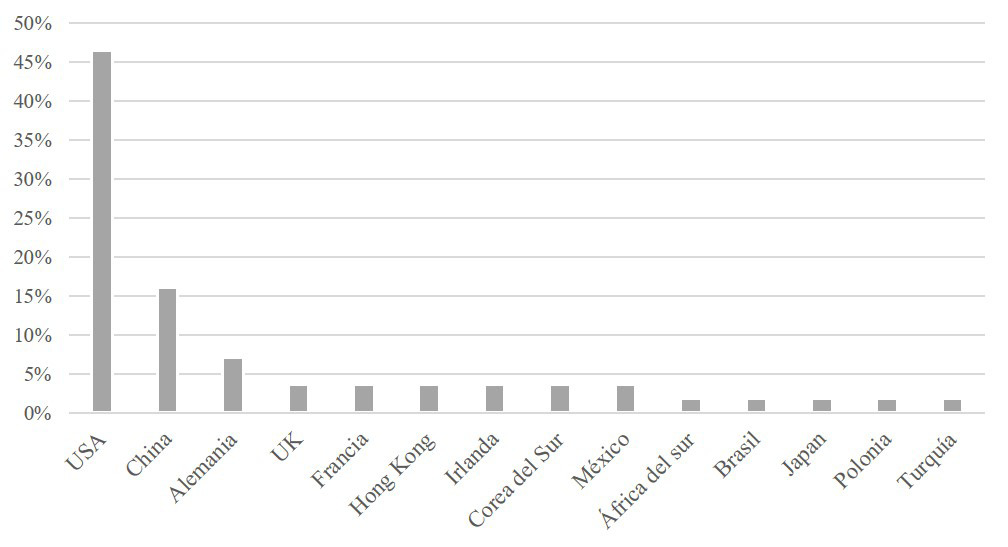

Es relevante destacar que los países que predominan con publicaciones sobre este joven campo de estudio son también pioneros en el desarrollo y fomento de plataformas de financiamiento colectivo de préstamos. En este sentido, en principio se presenta la distribución de países por número de publicaciones, lo cual se ilustra en la Figura 2.

Figura 2

Número de publicaciones sobre financiamiento colectivo de préstamos por país

Nota: Elaboración propia a partir de información recopilada de las bases de datos Scopus, Dimensions y otras de acceso libre.

La evidencia muestra que Estados Unidos es el país que ostenta el mayor número de publicaciones (26) representando un 46% del total de observaciones, la República Popular de China ostenta un 16% y Alemania un 7%. Así mismo, un conjunto de países de diversas zonas geográficas comprende el 31% de las publicaciones sobre este modelo de negocio. En congruencia con los países de mayor publicación, también se denotan las instituciones a las que los autores se encontraban adscritos al momento de la publicación de su trabajo, entre ellas, Rice University albergó a tres autores del conjunto de artículos que se consideraron para esta revisión. Le siguen, por igual número de autores (2), City University of Hong Kong y Jinan University de China, así como diversas Universidades de Estados Unidos. Otras Universidades corresponden a países europeos como Reino Unido, Italia, España, Francia, por mencionar algunos. Las Universidades destacan en el estudio científico sobre crowdfunding de retorno financiero, no obstante, el Asian Development Bank Institute (Japón) y Beryl Holdings (África del Sur) se hacen presentes por la aportación de sus respectivos autores.

3.2. Principales revistas

Entre los campos de investigación de las revistas, se encuentran el comercio, economía, administración, tecnologías de la información, negocios y finanzas. Se identifican como principales revistas a Management Science, Management Information Systems y SSRN Electronic Journal ostentando el mayor número de publicaciones (4), seguidas de Electronic Commerce Research and Aplications y Journal of Management Information Systems con 3. Revistas como Computers in Human Behavior, Journal of Banking and Finance, Economic Modelling, entre otras, presentan solamente una publicación y representan el 61% de la muestra.

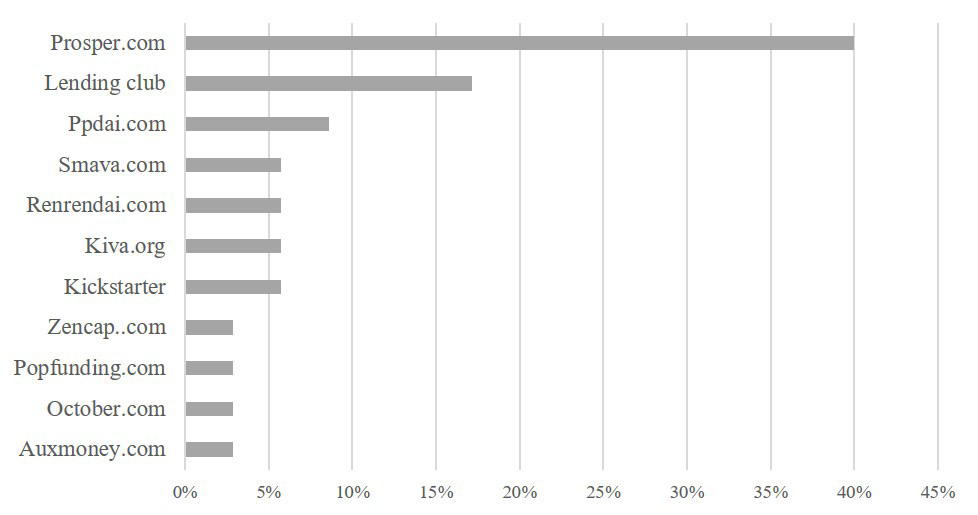

3.3. Plataformas

Las plataformas de financiamiento colectivo de retornos financieros se distinguen por su popularidad en las distintas regiones en las que operan y por ser fuentes de información cruciales en este campo de estudio, así lo ilustra la Figura 3, en la que se muestran las plataformas de mayor interés para la investigación científica. Los hallazgos permiten observar que la plataforma denominada Prosper.com ha sido una de las fuentes de información principales, mostrando que un 33% de los autores han utilizado los datos de este sitio. Le siguen de cerca, la información de los sitios Lendingclub.com (14%) y Ppdai.com (7%). Otras plataformas representan un 46% como bases de datos utilizadas por distintos autores en sus estudios.

Figura 3

Principales plataformas de financiamiento colectivo de préstamos

Nota: Elaboración propia a partir de información recopilada de las bases de datos Scopus, Dimensions y otras de acceso libre.

3.4. Técnicas

Los autores aquí contemplados han analizado sus datos haciendo uso de una o más técnicas estadísticas univariantes o multivariantes. Los resultados muestran que un 13.6% de los autores hizo uso de la técnica denominada regresión logística, en tanto que un 11.9% utilizó Probit, un 8.5% realizó su análisis mediante regresión lineal y un 5.1% Tobit. También utilizaron análisis factorial (3.4%), mínimos cuadrados ordinarios (3.4%), regresión logística multinomial (3.4%), regresiones transversales (3.4%) y ecuaciones estructurales (3.4%). Un 40.7% lo constituyen otras técnicas utilizadas una sola vez, un 1.6% de los autores utilizó cuestionario y un 1.6% utilizó marco teórico.

Desde el aspecto descriptivo de los artículos aquí analizados, se denota la participación de Estados Unidos de América y sus instituciones académicas, también se destaca a Prosper.com como una de las plataformas que ha servido como fuente de información para la mayor parte de los estudios aquí presentados. Management Science, Management Information Systems y SSRN Electronic Journal se posicionan como las revistas principales; en cuestión de técnicas, los modelos de regresión son los mayormente utilizados, así como otras técnicas univariantes y multivariantes.

4. Discusión y conclusiones

El financiamiento colectivo es una vertical tecno-financiera que integra distintas aproximaciones de este modelo de negocios, entre ellos el de préstamos para consumidores y empresas. Esta vertical ha captado la atención de académicos e investigadores, los cuales han analizado su dinámica desde diferentes aristas. En este sentido, se llevó a cabo una revisión de literatura con el objetivo de identificar los distintos enfoques bajo los que se ha analizado al financiamiento colectivo de préstamos, los hallazgos muestran que los estudios realizados se han concentrado en ocho enfoques, los cuales, han permitido observar diversos factores clave por los que un proyecto puede llegar a ser exitoso o no exitoso. Entre los temas de análisis recurrente, se encuentra el riesgo, aspecto ampliamente estudiado en los mercados financieros y persistente en contextos digitales como lo es este modelo de negocio. Se observa que, en este segmento tecno-financiero, los inversores pueden inferir a prestatarios riesgosos por las señales que emiten mediante información cuantitativa como cualitativa, por ende, también pueden realizar conjeturas sobre su probabilidad de incumplimiento. La información es un aspecto clave, se resalta que los posibles inversores tratan de utilizar, de la información disponible, la mayor cantidad posible para realizar ilaciones sobre prestatarios de calidad y así tomar decisiones de financiamiento. En este sentido, el comportamiento de los prestamistas ha sido analizado con gran interés, mostrando que en este modelo de negocio los participantes no siempre son expertos en el campo. Otros aspectos como la ubicación, la persuasión, la confianza y la calidad, los vínculos de amistad, ya sea a través de redes sociales o fuera de línea, también han sido objeto de estudio, factores que en conjunto juegan un papel importante en la dinámica de formación de capital. Respecto al análisis bibliométrico, los resultados dieron paso a cuantificar indicadores que muestran que, Estados Unidos, así como sus instituciones, son los referentes en el análisis de este campo; Prosper.com destaca como la principal fuente de insumos de los estudios realizados y las técnicas utilizadas han sido principalmente de regresión.

Este estudio ofrece implicaciones prácticas para prestamistas, prestatarios, plataformas de financiamiento colectivo y otros actores involucrados en este campo; el análisis y los hallazgos proporcionados pueden ayudar a la toma de decisiones y la creación de estrategias relacionadas tanto en la publicación de la solicitud como en la colocación de capital. En la actualidad, áreas como el cuidado del medio ambiente, la relación empresa-sociedad y la gobernanza empresarial, (ESG, Environment, Social y Corporate Governance) son vertientes que se contemplan desde el enfoque de inversión socialmente responsable en empresas grandes. Como posibles líneas de investigación, se propone analizar a las pymes que participan en la dinámica de esta opción de financiamiento bajo un enfoque ESG, también, desde la ética en los negocios tecno-financieros, el impacto de las plataformas de fondeo colectivo de préstamos como fomento a la inclusión financiera e inversión, y principalmente, sobre las probabilidades de los prestatarios de caer en default en las plataformas que actualmente operan bajo este modelo de negocio, estos aspectos son valiosos, especialmente en contextos de mercados emergentes.

Referencias

Adhami, S., Gianfrate, G., & Johan, S. (2019). Risks and Returns in Crowdlending. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.3345874

Banco Interamericano de Desarrollo [BID], & Finnovista. (2022). Fintech en América Latina y el Caribe. Un ecosistema consolidado para la recuperación. Finnovista, Banco Interamericano de Desarrollo y BID Invest. http://dx.doi.org/10.18235/0004202

Bapna, R., Gupta, A., Rice, S., & Sundararajan, A. (2017). Trust and the Strength of Ties in Online Social Networks : An Exploratory Field Experiment. MIS Quarterly, 41(1), 115–130. https://aisel.aisnet.org/misq/vol41/iss1/8/

Barasinska, N., & Schäfer, D. (2014). Is Crowdfunding Different? Evidence on the Relation Between Gender and Funding Success from a German Peer-to-Peer Lending Platform. German Economic Review, 15(4), 436–452. https://doi.org/10.1111/geer.12052

Belleflamme, P., Lambert, T., & Schwienbacher, A. (2014). Crowdfunding: Tapping the right crowd. Journal of Business Venturing, 29(5), 585–609. https://doi.org/10.1016/j.jbusvent.2013.07.003

Block, J. H., Colombo, M. G., Cumming, D. J., & Vismara, S. (2018). New players in entrepreneurial finance and why they are there. Small Business Economics, 50(2), 239–250. https://doi.org/10.1007/s11187-016-9826-6

Bruton, G., Khavul, S., Siegel, D., & Wright, M. (2015). New Financial Alternatives in Seeding Entrepreneurship: Microfinance, Crowdfunding, and Peer–to–Peer Innovations. Entrepreneurship Theory and Practice, 39(1), 9–26. https://doi.org/10.1111/etap.12143

Burtch, G., Ghose, A., & Wattal, S. (2014). Cultural Differences and Geography as Determinants of Online Prosocial Lending. MIS Quarterly: Management Information Systems, 38(3), 773–794. https://doi.org/10.25300/MISQ/2014/38.3.07

Cai, S., Lin, X., Xu, D., & Fu, X. (2016). Judging online peer-to-peer lending behavior: A comparison of first-time and repeated borrowing requests. Information and Management, 53(7), 857–867. https://doi.org/10.1016/j.im.2016.07.006

Caldieraro, F., Zhang, J. Z., Cunha, M., & Shulman, J. D. (2018). Strategic Information Transmission in Peer-to-Peer Lending Markets. Journal of Marketing, 82(2), 42–63. https://doi.org/10.1509/jm.16.0113

Chen, Xiangru, Zhou, L., & Wan, D. (2016). Group social capital and lending outcomes in the financial credit market: An empirical study of online peer-to-peer lending. Electronic Commerce Research and Applications, 15, 1–13. https://doi.org/10.1016/j.elerap.2015.11.003

Chen, Xiao, Huang, B., & Ye, D. (2018). The role of punctuation in P2P lending: Evidence from China. Economic Modelling, 68, 634–643. https://doi.org/10.1016/j.econmod.2017.05.007

Cordova, A., Dolci, J., & Gianfrate, G. (2015). The determinants of crowdfunding success: Evidence from technology projects. Procedia - Social and Behavioral Sciences, 181, 115–124. https://doi.org/10.1016/j.sbspro.2015.04.872

Croson, R., & Shang, J. (2008). The Impact of Downward Social Information on Contribution Decisions. Experimental Economics, 11(3), 221–233. https://doi.org/10.1007/s10683-007-9191-z

Cumming, D. J., & Hornuf, L. (2017). Marketplace Lending of SMEs. SSRN Electronic Journal, February.

Dorfleitner, G., Priberny, C., Schuster, S., Stoiber, J., Weber, M., de Castro, I., & Kammler, J. (2016). Description-text related soft information in peer-to-peer lending – Evidence from two leading European platforms. Journal of Banking & Finance, 64, 169–187. https://doi.org/10.1016/j.jbankfin.2015.11.009

Du, H. S., Ke, X., He, W., Chu, S. K. W., & Wagner, C. (2019). Achieving mobile social media popularity to enhance customer acquisition: Cases from P2P lending firms. Internet Research, 29(6), 1386–1409. https://doi.org/10.1108/INTR-01-2018-0014

Duarte, J., Siegel, S., & Young, L. (2012). Trust and Credit: The Role of Appearance in Peer-to-Peer Lending. Review of Financial Studies, 25(8), 2455–2483. https://doi.org/10.1093/rfs/hhs071

Emekter, R., Tu, Y., Jirasakuldech, B., & Lu, M. (2015). Evaluating credit risk and loan performance in online Peer-to-Peer (P2P) lending. Applied Economics, 47(1), 54–70. https://doi.org/10.1080/00036846.2014.962222

Ernst & Young. (2019). Global FinTech Adoption Index 2019. En Ernst & Young.

Feller, J., Gleasure, R., & Treacy, S. (2017). Information sharing and user behavior in internet-enabled peer-to-peer lending systems: An empirical study. Journal of Information Technology, 32(2), 127–146. https://doi.org/10.1057/jit.2016.1

Feng, Y., Fan, X., & Yoon, Y. (2015). Lenders and borrowers’ strategies in online peer-to-peer lending market: An empirical analysis of ppdai.com. Journal of Electronic Commerce Research, 16(3), 242–260.

Freedman, S., & Jin, G. Z. (2008). Do Social Networks Solve Information Problems for Peer-to-Peer Lending? Evidence from Prosper.com. SSRN Electronic Journal, Article 2008-11–06. https://doi.org/10.2139/ssrn.1936057

Gauthier, É. (1998). Bibliometric Analysis of Scientific and Technological Research: A User’s Guide to the Methodology. https://www150.statcan.gc.ca/n1/en/catalogue/88F0006X1998008

Ge, R., Feng, J., Gu, B., & Zhang, P. (2017). Predicting and Deterring Default with Social Media Information in Peer-to-Peer Lending. Journal of Management Information Systems, 34(2), 401–424. https://doi.org/10.1080/07421222.2017.1334472

González, J., Valdés, F., & Saavedra, M. L. (2021). Factores de éxito en el financiamiento para Pymes a través del Crowdfunding en México. Revista Mexicana de Economía y Finanzas, 16(2), 1–23. https://doi.org/10.21919/remef.v16i2.471

Gonzalez, L., & Loureiro, Y. K. (2014). When can a photo increase credit? The impact of lender and borrower profiles on online peer-to-peer loans. Journal of Behavioral and Experimental Finance, 2, 44–58. https://doi.org/10.1016/j.jbef.2014.04.002

Greiner, M. E., & Wang, H. (2010). Building Consumer-to-Consumer Trust in E-finance Marketplaces: An Empirical Analysis. International Journal of Electronic Commerce, 15(2), 105–136. https://doi.org/10.2753/JEC1086-4415150204

Han, J., Chen, Q., Liu, J., Luo, X., & Fan, W. (2018). The Persuasion of Borrowers’ Voluntary Information in Peer to Peer Lending: An Empirical Study Based on Elaboration Likelihood Model. Computers in Human Behavior, 78, 200–214. https://doi.org/10.1016/j.chb.2017.09.004

Herzenstein, M., Dholakia, U. M., & Andrews, R. (2012). Strategic Herding Behavior in Peer-to-Peer Loan Auctions. SSRN Electronic Journal, 713, 1–32. https://doi.org/10.2139/ssrn.1596899

Hood, W. W., & Wilson, C. S. (2001). The Literature of Bibliometrics, Scientometrics, and Informetrics. Scientometrics, 52(2), 291–314. https://doi.org/10.1023/A:1017919924342

Horvát, E.-Á., Uparna, J., & Uzzi, B. (2015). Network vs Market Relations: The Effect of Friends in Crowdfunding. IEEE/ACM International Conference on Advances in Social Networks Analysis and Mining, 226–233. https://doi.org/10.1145/2808797.2808904

Imerman, M. B., & Fabozzi, F. J. (2020). Cashing in on Innovation: a Taxonomy of FinTech. Journal of Asset Management, 21(3), 167–177. https://doi.org/10.1057/s41260-020-00163-4

Iyer, R., Khwaja, A. I., Luttmer, E. F. P., & Shue, K. (2016). Screening Peers Softly: Inferring the Quality of Small Borrowers. Management Science, 62(6), 1554–1577. https://doi.org/10.1287/mnsc.2015.2181

Jeremy, A., & Neal, L. (2009). The Origins and Development of Financial Markets and Institutions. From the Seventeenth Century to the Present. Cambridge University Press.

Jiang, Y., (Chad) Ho, Y.-C., Yan, X., & Tan, Y. (2018). Investor Platform Choice: Herding, Platform Attributes, and Regulations. Journal of Management Information Systems, 35(1), 86–116. https://doi.org/10.1080/07421222.2018.1440770

Kane, G. C., Alavi, M., Labianca, G., & Borgatti, S. P. (2014). What’s Different About Social Media Networks? A Framework and Research Agenda. MIS Quarterly: Management Information Systems, 38(1), 275–304. https://doi.org/10.25300/misq/2014/38.1.13

Kgoroeadira, R., Burke, A., & van Stel, A. (2019). Small business online loan crowdfunding: who gets funded and what determines the rate of interest? Small Business Economics, 52(1), 67–87. https://doi.org/10.1007/s11187-017-9986-z

Korniotis, G. M., & Kumar, A. (2011). Do Older Investors Make Better Investment Decisions? Review of Economics and Statistics, 93(1), 244–265. https://doi.org/10.1162/REST_a_00053

Kshetri, N. (2018). Informal Institutions and Internet-based Equity Crowdfunding. Journal of International Management, 24(1), 33–51. https://doi.org/10.1016/j.intman.2017.07.001

Larrimore, L., Jiang, L., Larrimore, J., Markowitz, D., & Gorski, S. (2011). Peer to Peer Lending: The Relationship Between Language Features, Trustworthiness, and Persuasion Success. Journal of Applied Communication Research, 39(1), 19–37. https://doi.org/10.1080/00909882.2010.536844

Lee, E., & Lee, B. (2012). Herding behavior in online P2P lending: An empirical investigation. Electronic Commerce Research and Applications, 11(5), 495–503. https://doi.org/10.1016/j.elerap.2012.02.001

Lee, D. K. C., & Teo, E. G. S. (2015). Emergence of Fintech and the Lasic Principles. SSRN Electronic Journal, 3(3). https://doi.org/10.2139/ssrn.2668049

Lin, M., Prabhala, N. R., & Viswanathan, S. (2013). Judging Borrowers by the Company They Keep: Friendship Networks and Information Asymmetry in Online Peer-to-Peer Lending. SSRN Electronic Journal, 2008. https://doi.org/10.2139/ssrn.1355679

Lin, M., & Viswanathan, S. (2013). Home Bias in Online Investments: An Empirical Study of an Online Crowd Funding Market. SSRN Electronic Journal. http://dx.doi.org/10.2139/ssrn.2219546

Liu, D., Brass, D. J., Lu, Y., & Chen, D. (2015). Friendships in Online Peer-to-Peer Lending: Pipes, Prisms, and Relational Herding. MIS Quarterly: Management Information Systems, 39(3), 729–742. https://doi.org/10.25300/misq/2015/39.3.11

Malekipirbazari, M., & Aksakalli, V. (2015). Risk Assessment in Social Lending via Random Forests. Expert Systems with Application, 42(10), 4621–4631. https://doi.org/10.1016/j.eswa.2015.02.001

Mollick, E. (2014). The dynamics of crowdfunding: An exploratory study. Journal of Business Venturing, 29(1), 1–16. https://doi.org/10.1016/j.jbusvent.2013.06.005

Moysidou, K., & Hausberg, J. P. (2019). In crowdfunding we trust: A trust-building model in lending crowdfunding. Journal of Small Business Management, 58(3), 511–543. https://doi.org/10.1080/00472778.2019.1661682

Nowak, A., Ross, A., & Yencha, C. (2018). Small Business Borrowing and Peer-To-Peer Lending: Evidence from Lending Club. Contemporary Economic Policy, 36(2), 318–336. https://doi.org/10.1111/coep.12252

Podolny, J. M. (2001). Networks as the Pipes and Prisms of the Market. American Journal of Sociology, 107(1), 33–60. https://doi.org/10.1086/323038

Polzin, F., Toxopeus, H., & Stam, E. (2018). The wisdom of the crowd in funding: information heterogeneity and social networks of crowdfunders. Small Business Economics, 50(2), 251–273. https://doi.org/10.1007/s11187-016-9829-3

Pope, D. G., & Sydnor, J. R. (2011). What’s in a Picture?: Evidence of Discrimination from Prosper.com. Journal of Human Resources, 46(1), 53–92. https://doi.org/10.1353/jhr.2011.0025

Ravina, E. (2019). Love and Loans: The Effect of Beauty and Personal Characteristics in Credit Markets. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.1107307

Riggins, F. J., & Weber, D. M. (2017). Information asymmetries and identification bias in P2P social microlending. Information Technology for Development, 23(1), 107–126. https://doi.org/10.1080/02681102.2016.1247345

Segura-Mojica, F. (2021). Crowdfunding para el rescate de microempresas. Factores y percepciones de inversionistas potenciales en México. Retos Revista de Ciencias de la Administración y Economía, 11(21), 71–91. https://doi.org/10.17163/ret.n21.2021.05

Serrano-Cinca, C., Gutiérrez-Nieto, B., & Bernate-Valbuena, M. (2018). The use of accounting anomalies indicators to predict business failure. European Management Journal, 37(3), 353–375. https://doi.org/10.1016/j.emj.2018.10.006

Shneor, R., & Flåten, B.-T. (2015). Opportunities for Entrepreneurial Development and Growth through Online Communities, Collaboration, and Value Creating and Co-creating Activities. En H. R. Kaufmann & S. M. R. Shams (Eds.), Entrepreneurial Challenges in the 21st Century: Creating Stakeholder Value Co-Creation (pp. 178–199). Palgrave Macmillan UK. https://doi.org/10.1057/9781137479761_11

Simonsohn, U., & Ariely, D. (2008). When Rational Sellers Face Nonrational Buyers: Evidence from Herding on eBay. Management Science, 54(9), 1624–1637. https://doi.org/10.1287/mnsc.1080.0881

Sonenshein, S., Herzenstein, M., & Dholakia, U. M. (2011). How accounts shape lending decisions through fostering perceived trustworthiness. Organizational Behavior and Human Decision Processes, 115(1), 69–84. https://doi.org/10.1016/j.obhdp.2010.11.009

Triantono, H., & Priyatiningsih, K. (2020). Fintech Accelerates Economic Recovery Solutions from Covid-19. 6th International ACM In-Cooperation HCIand UXConference (CHIuXiD ’20), 25–28. https://doi.org/10.1145/3431656.3432053

Widyanto, H. A., Syahrivar, J., Genoveva, G., & Chairy, C. (2022). Intention to use Peer-to-Peer (P2P) Lending: The Roles of Perceived Structural Assurance and Perceived Critical Mass. Organizations and Markets in Emerging Economies, 31(1), 183–208. https://doi.org/10.15388/omee.2022.13.76

Woods, C., Yu, H., & Huang, H. (2020). Predicting the success of entrepreneurial campaigns in crowdfunding: a spatio-temporal approach. Journal of Innovation and Entrepreneurship, 9(1). https://doi.org/10.1186/s13731-020-00122-8

Xu, J. J., & Chau, M. (2018). Cheap Talk? The Impact of Lender-Borrower Communication on Peer-to-Peer Lending Outcomes. Journal of Management Information Systems, 35(1), 53–85. https://doi.org/10.1080/07421222.2018.1440776

Yum, H., Lee, B., & Chae, M. (2012). From the wisdom of crowds to my own judgment in microfinance through online peer-to-peer lending platforms. Electronic Commerce Research and Applications, 11(5), 469–483. https://doi.org/10.1016/j.elerap.2012.05.003

Zavolokina, L., Dolata, M., & Schwabe, G. (2017). FinTech Transformation: How IT-enabled Innovations Shape the Financial Sector. Lecture Notes in Business Information Processing, 276, 75–88. https://doi.org/10.1007/978-3-319-52764-2_6

Zhang, J., & Liu, P. (2012). Rational Herding in Microloan Markets. Management Science, 58(5), 892–912. https://doi.org/10.1287/mnsc.1110.1459

Ziegler, T., Shneor, R., Wenzlaff, K., Odorovic, A., Johanson, D., Hao, R., & Ryll, L. (2019). Shifting Paradigms: The 4th European Alternative Finance Benchmarking Report. University of Cambridge. https://www.jbs.cam.ac.uk/faculty-research/centres/alternative-finance/publications/shifting-paradigms/

Ziegler, T., Shneor, R., Wenzlaff, K., Suresh, K., Paes, F., Mammadova, L., Wanga, C., Kekre, N., Mutinda, S., Wang, B., Closs, C., Zhang, B., Forbes, H., Soki, E., Alam, N., & Knaup, C. (2021). The 2nd Global Alternative Finance Market Benchmarking Report. Cambridge Centre for Alternative Finance. https://www.jbs.cam.ac.uk/faculty-research/centres/alternative-finance/publications/the-2nd-global-alternative-finance-market-benchmarking-report/

1 Nivel macro: Jiang et al. (2018) entienden el nivel macro en el sentido de tomar como un todo a las plataformas de crowdfunding P2P que al momento de su estudio estaban operando en China.