Introducción

El enfoque tradicional de las finanzas, fundamentado en la Hipótesis de Mercados Eficiencias (HME) asume que los actores toman decisiones de manera racional al momento de gestionar sus recursos. Este enfoque, que tiene a Eugene Fama como uno de sus principales exponentes (1969), asume que los inversionistas son individuos con proceso de decisión racionales los cuales, al reflejarse en el mercado, este refleja la racionalidad de estos, aproximando la estimación de precios a su valor fundamental. Sin embargo, la corriente de las finanzas del comportamiento, con Robert Shiller (2013) como uno de sus representantes, se enfoca hacia la toma de decisiones influenciada no sólo por factores económicos, sino también de índole psicológica y sociológica asociada a la naturaleza del ser humano, lo cual desencadena que existan sesgos conductuales que influyan en los procesos de las decisiones de los individuos. Lo anterior, confronta a la HME e impulsa a nuevos investigadores a indagar a profundidad en esta área del conocimiento.

Este análisis de comportamiento de decisiones de inversión ha sido denominado Finanzas Conductuales, temática que ha sido investigada a partir de sesgos de comportamiento (Plata-Gómez & Caballero-Márquez, 2020), que han existido en varias bolsas y mercados del mundo, a través de herramientas que han permitido identificar diversos fenómenos de comportamiento, entrando en concordancia con anomalías en el valor de los activos del mercado. En relación con lo anterior, autores como Barberis, Shleifer & Vishny (1998) han detectado la posibilidad de ponderar de maneta más alta la atención a las noticias que a la misma evidencia estadística, la aversión al riesgo con inversiones menos conservadoras que, en algunas ocasiones, permiten obtener mejores ganancias que las de su competencia (Konstantinidis et. Al, 2022; Hirshleifer, Subrahmanyam & Titman, 2006).

Lo anterior, se muestra coherente con estudios realizados por otros autores (Brav & Heaton, 2002; Thomas et al., 2005) los cuales, relacionan diversos factores que pueden generar cierta influencia sobre el comportamiento y racionalidad de los actores, como lo son las decisiones de las instituciones, variables sociales y demográficas como el mercado, la vivienda, los ingresos promedio, los niveles de ingresos, entre otros. Ante esto, se considera necesaria la inclusión de nuevas variables y la propuesta de modelos complementarios para el análisis de los inversionistas y sus decisiones, de modo que se pueda contar con información más completa acerca del comportamiento del mercado.

A pesar de que estos comportamientos anómalos se han identificado principalmente en los principales mercados desarrollados y destacados a nivel internacional, no es exclusivo de ellos. Otros autores han logrado identificar la presencia de las finanzas del comportamiento en mercados emergentes (Abukari et al., 2021; Chouzouris et al., 2022), por medio del estudio de los índices de los mercados bursátiles más destacados de la región latinoamericana, encontrando anomalías de tipo calendario (Kristjanpoller Rodríguez, 2011). Debido a esto, autores como (Huber et al., 2017) consideran que es necesaria la toma de acciones relacionadas con mayor regulación, con el fin de controlar la aparición de dichos comportamientos en los mercados, tanto para activos en moneda local como extranjera. Lo anterior, busca controlar el exceso de flujos de capital exógenos bajo poca vigilancia, que aumente la fragilidad de los mercados y la vulnerabilidad de los sistemas financieros (Chouzouris et al., 2022).

Así mismo, considerando los esfuerzos realizados por diversos investigadores, se han logrado desarrollar numerosas metodologías que permitan analizar con mayor profundidad el área de las finanzas del comportamiento, así como los sesgos presentes en las decisiones (Atif Sattar et al., 2020). Entre los factores más influyentes identificados a partir de la aplicación de esta metodología se encuentra la aversión al riesgo, la cual puede verse disminuida dependiendo de si los inversores son locales o externos, ya que los locales debido al manejo de más información privilegiada sobre su mercado tienden a presentar menores niveles de aversión (Engström et al., 2015; Martin et al., 2016). Por otra parte, entre los factores más importantes que se han identificado como moderador de sesgos es la colocación de impuestos a las transacciones en los diferentes mercados ya que, debido a estas medidas, disminuye la variabilidad en los mercados logrando estabilizar los precios (Moy & Pactwa, 2022; Schindler, 2007).

Para el caso de Latinoamérica, Lucchesi et al. (2015) en Brasil, hallan evidencia de la teoría de la prospectiva en los inversores de este país, siendo más aversos en momentos de ganancias y manteniendo posiciones de pérdida, a la espera de cambios de tendencia. Por otra parte, Abinzano et al., (2010) identifican la existencia de sesgos de tipo disposición, así como sobrerreacción países como Argentina, Brasil, Chile y México, así como la estrategia momentum en la toma de decisiones. De igual manera, con el fin de corroborar sus resultados, invitan a la realización de nuevas investigaciones al respecto, con el fin de contar con un mayor conocimiento sobre el comportamiento de los mercados y sus inversores (Liu et al., 2021a; Pérez-Martínez & Rodríguez-Fernández, 2022).

Si bien, la Teoría Clásica y enfoques como la Hipótesis de Mercados Eficientes, difieren en numerosos aspectos de las Finanzas del Comportamiento, se presenta la oportunidad de que puedan complementarse para la realización de investigaciones más completas en el área de estudio lo cual, permita tener un panorama más claro sobre la tendencia del mercado en la actualidad y así, propender por el aumento en la eficiencia de los mismos (Prakash & Alagarsamy, 2022; Shiller, 2013).

Considerando lo anterior, se destaca la importancia de hacer un trabajo entre los países de Chile, Colombia y México para detectar y analizar los sesgos de comportamiento que existen en lo relacionado a la toma de decisiones financieras, para explicar el comportamiento ajeno a la racionalidad, considerando como la población a estudiantes que tienen potencial de futuros inversionistas en la economía y sistema empresarial, además de su condición de vulnerabilidad ante la complejidad del mercado financiero actual, así como de las condiciones económicas cambiantes.

1. Metodología

Para la presente investigación y dada la literatura al respecto, se decide por un enfoque metodológico de tipo cuantitativo, reflejado en la aplicación de encuestas especializadas. De igual forma, se estableció un muestreo no probabilístico de tipo intencionado, seleccionando instituciones universitarias ubicadas en cada país que conforma la población objeto de estudio, siendo estos México, Colombia y Chile. La muestra se observa en la Tabla 1:

Tabla 1

Muestra de la población objeto de estudio

|

País |

Universidad |

Número de participantes |

|

Chile |

Universidad Técnica Federico Santa María- UTFSM |

165 |

|

Colombia |

Universidad Industrial de Santander - UIS |

225 |

|

México |

Universidad Nacional Autónoma de México - UNAM |

226 |

|

Total |

646 |

Nota. Elaboración con información de la muestra

Etapa 1: estructuración del instrumento

Formulación de los objetivos del instrumento. En esta etapa, se definieron como preguntas orientadoras:

Los estudiantes pertenecientes a los programas de Licenciatura de la Facultad de Contaduría y Administración, de la Universidad Nacional Autónoma de México; Ingeniería Industrial de la Universidad Industrial de Santander y de ingeniería civil industrial de la Universidad Técnica Federico Santa María UTFSM, ¿Son racionales al momento de tomar decisiones financieras? (Evaluada con Regresión Logística Binaria)

¿Las variables sociodemográficas tienen un impacto significativo en la existencia de sesgos conductuales en universitarios de Chile, Colombia y México? (Evaluada con ANOVA)

Para la primera interrogante de la investigación, se realiza la valoración de sesgos conductuales para poder identificar la existencia de racionalidad. En lo que se refiere a la segunda interrogante, se evaluará el posible impacto de factores sociales y demográficos sobre los sesgos abordados.

Estructuración de herramienta de recopilación de datos. Para la conformación de la herramienta tipo encuesta, se tomó como referencia las investigaciones identificadas por medio de la revisión de literatura. Posteriormente, se seleccionaron los componentes que concordaban con el objetivo del trabajo, siendo estos los sesgos de:

- Riesgo (Frederick, n.d.)

- Comparación social (Rogers et al., 2015)

- Educación financiera (Rogers et al., 2015)

- Locus de control interno (C.I.) y externo (C.E.), (Lumpkin, 1985)

- Optimismo (Mewse et al., 2010)

- Autoeficacia (Schwarzer & Jerusalem, 1995)

- Variables sociodemográficas (Rogers et al., 2015)

Estos sesgos se evaluaron a partir de dos tipos de preguntas: dicotómicas y Escala de Likert. Para el primer caso, la opción Sí refleja la presencia del sesgo, obteniendo una valoración de 1 mientras que, la opción No, representa la ausencia de sesgo para una valoración de 0. Para el segundo caso, la escala tiene un rango de 1 a 5, siendo 1 en desacuerdo de forma total, 2 en desacuerdo, 3 ni de acuerdo ni en desacuerdo, 4 de acuerdo y 5 de acuerdo totalmente. Una vez obtenidos los resultados, las valoraciones entre 4 y 5 harán referencia a la presencia de sesgo, mientras que las valoraciones entre 1 y 3 se tomarán como ausencia de sesgo (Akben-Selcuk, 2015).

Etapa 2: recopilación de los datos

La recopilación de información, se realizó con la herramienta Google Docs, debido a su practicidad en las etapas de recopilación, organización y análisis de datos, la cual ha sido utilizada y recomendada por diversos estudios.

Etapa 3: validación mediante prueba piloto

Con el fin de realizar una validación inicial, se hizo una prueba con un total de 30 estudiantes pertenecientes a la muestra objeto de estudio. Lo anterior, permitió ajustar las preguntas propuestas en términos de redacción, de modo que estas evaluaran los constructos seleccionados de manera adecuada, ajustando la herramienta antes de su aplicación general.

Etapa 4: análisis estadístico

Para analizar la información, se usó el software IBM SPSS Statistics 22. Las pruebas aplicadas durante el proceso fueron: prueba de confiabilidad del instrumento (Alfa de Cronbach), estadísticos descriptivos, la presencia de los sesgos evaluados y su posible relación entre sí.

- Alfa de Cronbach y correlación inter-ítems. Debido al uso de una herramienta tipo encuesta y a preguntas con escala Likert, se analizará la confiabilidad de la herramienta a partir de estas pruebas. Lo anterior, con el fin de corroborar que la estructura de la herramienta esté acorde con el planteamiento de la investigación. Este análisis se aplicará especialmente a las preguntas asociadas con los sesgos de Optimismo, Pesimismo, Autoeficacia, Locus de Control Interno (Locus C.I.) y Locus de Control Externo (Locus C.E.).

Igualmente, se resalta la sensibilidad de la prueba de confiabilidad a la cantidad de ítems, así como su relación con la varianza y covarianza de esta. Lo anterior, puede generar un coeficiente más bajo de lo normal (0.5 aproximadamente) en el caso de escalas con menos de 10 ítems (Pallant & Manual, 2007). Para ello, se recomienda complementar el análisis de Cronbach con el cálculo de las correlaciones inter-ítems.

- Indicador Kuder Richarsond. En el asunto de las escalas dicotómicas (Comparación Social, Educación Financiera y Riesgo) los estudios sugieren utilizar la prueba Kuder Richarsond 20; la cual es un tipo de alfa de Cronbach, orientado al estudio de casos dicotómicos.

- Análisis de variables y su relación. Se utilizará el estudio de la correlación para identificar la magnitud y orientación entre las variables que evalúan sesgos. La dirección (directa o inversa) de la relación será evaluada con base en la forma como estas fueron medidas; por otro lado, la magnitud de la relación se evaluará considerando el número del coeficiente. La correlación considerada baja puede oscilar entre un r de 0.10 a 0.29, mientras que una correlación promedio entre un r de 0.30 a .49 y la correlación alta de una r de 0.5 y 1.0.

- Regresión Logística Binaria. Esta prueba analiza la relación de una variable dependiente respecto a variables independientes o exógenas. La regresión logística binaria predice una transformación Logit de la probable existencia de un rasgo, considerando los errores estándar y niveles de significancia:

$$ logit(p)=b_0+b_1X_1+b_2X_2+b_3X_3+...+b_kX_k $$

Donde b son los coeficientes que indican la sensibilidad y X son las variables consideradas en la regresión; a su vez, p es la probabilidad de existencia del rasgo de estudio. La transformación Logit es definida como el término Odd (OR) el cual se puede presentar como:

$$ Odds=\frac{p}{1-p} $$

Así como:

$$ logit(p)=ln\left ( \frac{p}{1-p} \right ) $$

Prueba estadística de comparación de grupos

- Análisis de Varianza (ANOVA). Se aplicará con el fin de verificar el efecto de cada componente independiente, tanto a nivel individual como de manera conjunta, sobre las dependientes. Para el presente estudio, las variables independientes serán los componentes sociodemográficos y las variables dependientes los sesgos de comportamiento.

2. Resultados

Enseguida, se presentan los resultados de los países abordados; primero, se muestra la validación del instrumento y después la organización del cuestionario de acuerdo con el país; posteriormente, se aborda la recopilación de información y posteriormente el análisis estadístico.

2.1. Realización de prueba piloto

En primera instancia, tomando como base la revisión de literatura, se seleccionaron los componentes a evaluar, así como las preguntas que representarían cada uno de estos componentes. A continuación, se realizó la validación de la herramienta, siguiendo las etapas a continuación descritas:

- Validación de expertos: la herramienta fue presentada a 5 docentes del área de posgrado en economía y finanzas, con el fin de ajustar las preguntas en términos técnicos y gramaticales

- Prueba piloto: se aplicó la herramienta ajustada según las indicaciones de los expertos, para su aplicación a un grupo de 30 estudiantes, de modo que se pudiera corroborar que las preguntas fueran claras para la población final, logrando afinar su redacción y presentación

- Análisis de confiabilidad: con los resultados de la prueba piloto, se realizó el cálculo de alfa de Cronbach y correlación entre ítem, determinando la exclusión de la escala de Autocontrol, ajuste en la escala de Autoeficacia y la presentación de la escala de Locus de Control Interno y Externo, la cual anteriormente era una sola.

En términos estadísticos, se presentan los resultados siguientes:

Tabla 2

Resultados prueba de confiabilidad

|

Factor |

Coef. Alfa de Cronbach |

Correlación entre ítem |

Número de ítems de la escala |

|

Riesgo |

0.527 |

-0.253 – 0.353 |

2 |

|

Comparación social |

0.563 |

-0.186 – 0.555 |

5 |

|

Educación financiera |

0.234 |

-0.287 – 0.401 |

4 |

|

Autocontrol |

0.167 |

0.094 – 0.094 |

3 |

|

Optimismo |

0.582 |

-0.082 – 0.708 |

6 |

|

Autoeficacia |

0.902 |

0.668 – 0.811 |

3 |

Nota. Elaboración con los resultados del instrumento

En la Tabla 2, se muestra el resultado conseguido en la escala de autocontrol, con un alfa de Cronbach bajo y rango de correlación inter ítem no favorable, por lo cual se confirma la recomendación dada por los actores y el ajuste de dicho elemento. La siguiente escala que presenta resultados particulares es la de Educación Financiera, con un Alfa de 0.234 considerado bajo, no obstante, la correlación entre ítem se presenta entre un rango de -0.287 y 0.401, presentando valores adecuados según la teoría. En cuanto a las escalas asociadas a los elementos de Riesgo, Comparación Social, Optimismo y Autoeficacia, sus valores de Alfa y correlaciones son adecuadas, conservando estos componentes para su aplicación final.

2.2. Resultado análisis estadístico

Aplicado el instrumento a los estudiantes de la muestra de universidades abordadas, se procede a realizar los análisis estadísticos descriptivos, la obtención de los puntajes totales y evaluar la correlación entre las variables independientes, antes de aplicar la regresión logística binaria. En términos de caracterización, se muestra inicialmente la Tabla 3:

Tabla 3

Caracterización por edad

|

Variable sociodemográfica |

No. de respuestas |

||

|

Rango de edad en años |

Chile |

Colombia |

México |

|

15 - 20 |

50 |

72 |

56 |

|

21 – 25 |

91 |

137 |

184 |

|

26 – 30 |

21 |

16 |

13 |

|

Mayo de 30 |

3 |

0 |

3 |

|

Total |

165 |

225 |

256 |

Nota. Elaboración en función de los resultados de la muestra por país

Como muestra la tabla 3, se comparan las respuestas conseguidas de los grupos que son sujetos de análisis de acuerdo con sus edades; es evidente que en todos los países la mayor parte de los encuestados está en el rango de 21-25 años (con un 60% del total), seguidos por los rangos de 15-20 años y 26-30 años, los cuales representaron más del 20% para el caso del primero y, entre el 5 y 11%, para el caso del segundo.

En lo que se refiere al género, En México y Colombia se encuentran más casos de género femenino, puesto que en el primero representa el 55.46% del total, mientras que para el segundo país mencionado representa el 64.44%; en lo que se refiere a Chile sólo el ٤٠٪ del total fue del género femenino. A su vez, con relación al estado civil, más del ٩٠٪ están en la soltería en todos los países considerados (México y Colombia con un ٩٦.٤٪ y Chile con un ٩٢.٧٪).

Con respecto al entorno de con quién viven los estudiantes, en todos los países la mayoría respondió con la familia (Chile con 40.6%, Colombia con 58.6% y México con 89,84%); la mayor proporción de quienes viven con sus amigos fue para Chile, con un 31.5%, posteriormente Colombia, con un 16%, mientras que en México sólo un 1.5%. Por lo que se refiere a los que viven con su pareja, la mayor proporción se da en Chile y Colombia, con un 10.3% y un 2.22%, respectivamente, mientras que en México sólo lo hace el 2.73%. Por último, los que viven solos representaron el 17.5%,23.1% y 5.8%, para Chile, Colombia y México, respectivamente. La minoría de los estudiantes de todos los países no trabaja, ya que tanto para Chile, como Colombia representa el 29% y en el caso de México el 38.2%.

Prueba de relación de variables. Este apartado se muestran los análisis de correlación y de Regresión Logística Binaria

- Resultados análisis de correlación

En lo que se refiere a Chile, las variables: Optimismo y Locus de C.I. (coeficiente 0.62 de correlación), así como Optimismo y Autoeficacia (coeficiente 0.73 de correlación) y, Locus de C. I. y Autoeficacia (coeficiente 0.78 de correlación), evidencia una asociación positiva alta. Lo anterior, evidencia que niveles de Optimismo altos se relacionan con niveles de Locus de C. I. altos; también, niveles de Optimismo altos se relacionan con niveles de Autoeficacia altos; por último, niveles de Locus de C. I. altos se relacionan con niveles de Autoeficacia altos, entre los encuestados de las carreras de ingeniería de la UTFSM.

Para el caso de Colombia, hay un par de conjuntos de variables que tienen un alto grado de asociación de forma positiva: Optimismo y Autoeficacia (coeficiente 0.61 de correlación), así como Autoeficacia y Locus de C. I. (coeficiente 0.59 de correlación). Por tanto, niveles de optimismo altos se relacionan con niveles de autoeficacia altos; por otro lado, niveles de autoeficacia altos se asocian con niveles de Locus de C. I. altos, en estudiantes de la UIS.

Para México, también hay conjuntos de variables que igualmente tienen un alto grado de correlación con coeficientes por arriba del 0.7, los cuales son: Optimismo y Locus de C. I. (coeficiente 0,84 de correlación), Optimismo y Autoeficacia (coeficiente 0.88 de correlación), así como Autoeficacia y Optimismo (coeficiente 0.91 de correlación). Esto significa que niveles de Optimismo altos se relacionan con niveles de Locus de C. I. y de autoeficacia altos, en lo que se refiere a estudiantes de la UNAM.

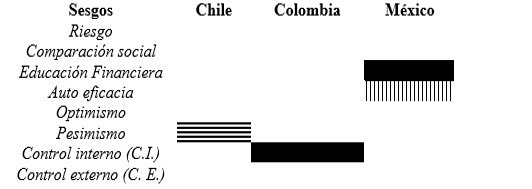

Resultados Regresión Logística Binaria. Se muestran (tabla 4), de acuerdo con su ubicación geográfica, respectivamente.

Tabla 4

Resultados generales por país

*Las variables Control interno y Control externo hacen referencia a Locus de control interno y Locus de control externo, respectivamente.

*Las variables Control interno y Control externo hacen referencia a Locus de control interno y Locus de control externo, respectivamente.

|

|

Significancia al 1% |

|

Significancia al 5% |

|

Significancia al 10% |

Nota. Elaboración en función de los resultados de la muestra por país.

Se observan los datos conseguidos para los tres países (tabla 4). Existen dos tipos sesgos en México, los cuales son, Educación financiera y Autoeficacia; específicamente, la Educación financiera muestra un impacto significativo y la Autoeficacia un impacto significativo medio en lo que se refiere a tomar decisiones. También hay impacto significativo medio de Pesimismo y significativo alto de control interno en Chile y Colombia, respectivamente. Además, se evidencian los resultados para estudiar el impacto de factores sociodemográficos sobre sesgos.

Análisis de Varianza (ANOVA). En este componente se analizará el impacto de dos variables independientes sobre una dependiente. Para ello, se utilizarán las variables sociodemográficas como independientes (estado civil, género, ciudad de origen, trabajo actualmente y vive con) y como variables dependientes se tomarán los sesgos de comportamiento analizados. Las variables que se analizarán se encuentran consolidadas en la Figura 1.

Figura 1

Variables analizadas

Nota. Elaboración con base a la metodologìa

Considerando la Figura 1, para cada variable dependiente se analizó el efecto individual y conjunto de variables independientes. Los resultados a continuación relacionados, presentan las variables con incidencia significativa, organizado para cada uno de los países.

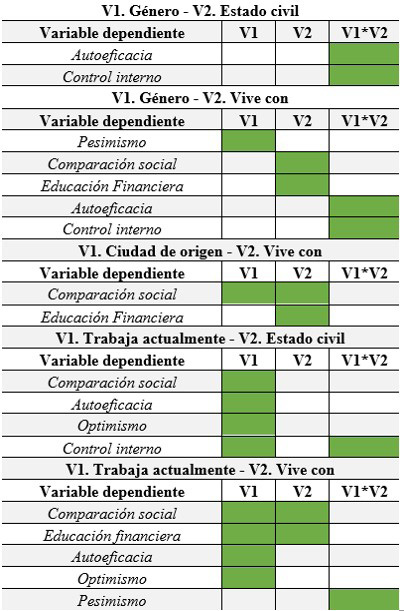

- Chile

A continuación, se muestran los resultados para Chile (tabla 5).

Tabla 5

Resultados para Chile

Nota. V1 es la variable independiente 1, V2 es la variable independiente 2, V1*V2 es el efecto de interacción entre V1 y V2. El color verde significa que hay efecto de la o las variables independientes sobre las dependientes

Inicialmente, la combinación Género + Estado Civil, presentan un efecto conjunto sobre la Autoeficacia y el Control Interno. A continuación, se observa que en la variable Género hay un impacto con el Pesimismo significativo, Vive con sobre la Comparación Social y la Educación Financiera y las dos variables en conjunto sobre la Autoeficacia y el Control Interno. Respecto a la Ciudad de Origen se presenta un efecto significativo sobre la Comparación Social, así como Vive con sobre la Comparación Social y la Educación Financiera.

De igual manera, al analizar Trabaja Actualmente y Estado Civil, la primera tiene incidencia significativa sobre la Comparación Social, Autoeficacia, Optimismo y Control Interno mientras que, las dos en conjunto afectan el Control Interno. Finalmente, Trabaja Actualmente y Vive con, la primera genera nuevamente un efecto sobre la Comparación Social, la Educación Financiera, la Autoeficacia y el Optimismo, la segunda afecta la Comparación Social y la Educación Financiera y en conjunto inciden sobre el Pesimismo.

En otras palabras, se observa que el Género suele afectar más al combinarse con otras variables, principalmente los sesgos de Autoeficacia y Control Interno; dependiendo de con quien viva el estudiante puede estar relacionado con que se compare con otras personas y tenga mayor o menor nivel de Educación Financiera y si los estudiantes trabajan, podría relacionarse con la Comparación Social, ser más eficaz en las decisiones que toma, mejorar su optimismo, gestionar más adecuadamente sus situaciones personales y obtener mayor educación financiera, siendo el factor trabajo un elemento importante respecto a los sesgos de comportamiento.

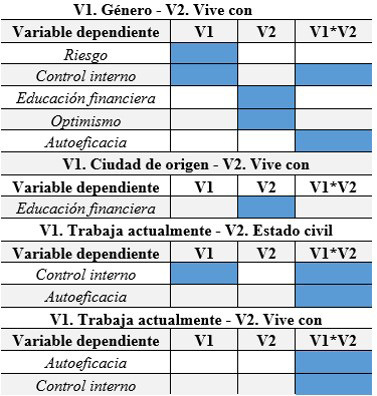

- Colombia

Respecto a Colombia, en la Tabla 6, se observa que 4 de los 6 pares de variables presentaron resultados significativos sobre los sesgos analizados.

Tabla 6

Resultados para Colombia

Nota. V1 es la variable independiente 1, V2 es la variable independiente 2, V1*V2 es el efecto de interacción entre V1 y V2. El color azul significa que hay efecto de la o las variables independientes sobre las dependientes

En primera instancia, se observa que la variable Género presenta una relación con los sesgos de Riesgo y Control Interno. Por su parte, la variable Vive con se observa relacionada significativamente con los sesgos de Educación Financiera y Optimismo; finalmente, las dos variables sociodemográficas generan impacto sobre el Control Interno y la Autoeficacia. Para el siguiente par de variables se observa que sólo hay relación entre Vive con y la Educación Financiera, similar al resultado mencionado anteriormente. Respecto a la combinación entre Trabaja Actualmente y Estado Civil, la primera afecta el Control Interno y la combinación de las dos se relacionan con los sesgos de Control Interno y Autoeficacia.

Finalmente, las variables Trabaja Actualmente y Vive Con, de manera combinada, presentan una relación con los sesgos de Autoeficacia y Control Interno. A nivel general, se observa que dependiendo de con quien vivan, los estudiantes pueden contar con un mayor o menos nivel de Educación Financiera, similar al caso de Chile. Por otra parte, se observa que el Control Interno es un elemento común a lo largo del análisis, considerándose un elemento a profundizar para el caso de Colombia, así como la variable Autoeficacia.

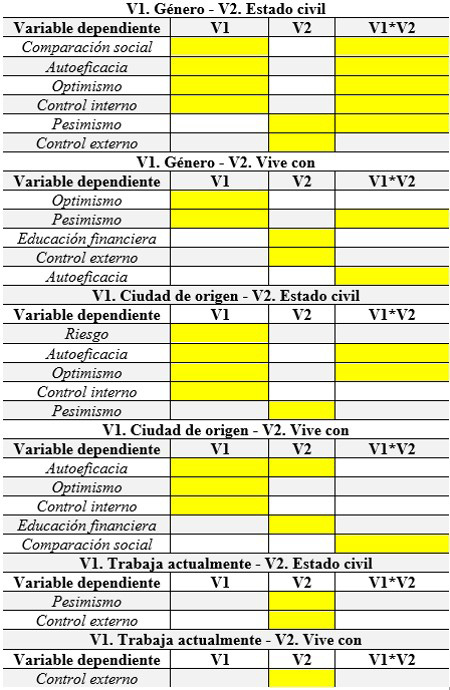

- México

En el caso de México, se presenta la mayor cantidad de relaciones entre variables independientes y dependientes, como se observa en la Tabla 7.

Tabla 7

Resultados para México

Nota. V1 es la variable independiente 1, V2 es la variable independiente 2, V1*V2 es el efecto de interacción entre V1 y V2. El color amarillo significa que hay efecto de la o las variables independientes sobre las dependientes

Respecto al primer par de variables, Género + Estado Civil, se observa que la primera variable presenta relación con varios sesgos, tanto de manera individual como en conjunto, siendo los sesgos: Comparación Social, Autoeficacia, Optimismo y Control Interno, mientras que la segunda variable se relaciona con el Pesimismo y Control Externo. En cuanto al Género + Vive con, la primera variable se relaciona significativamente con el Optimismo y Pesimismo, Vive con se relaciona con la Educación Financiera y el Control Externo, mientras que las variables en conjunto se relacionan con el Pesimismo y la Autoeficacia.

Para el caso de Ciudad de Origen + Estado Civil, la primera se relaciona con varios sesgos de manera individual, siendo estos el Riesgo, Autoeficacia, Optimismo y Control Interno, la variable Estado Civil de manera individual se vincula con el Pesimismo y las dos variables en conjunto se relacionan con la Autoeficacia y el Optimismo. Para el caso de Ciudad de Origen + Vive con, nuevamente la primera variable se relaciona con los sesgos de Autoeficacia, Optimismo y Control Interno, la segunda variable se vincula con la Autoeficacia y la Educación Financiera y, de manera conjunta, las variables se relacionan con la Comparación Social.

Respecto a las últimas combinaciones, se observa que Estado Civil se relaciona con los sesgos de Pesimismo y Control Interno, mientras que Vive con se relaciona con el sesgo de Control Externo. De manera general se observa la presencia de los sesgos de Autoeficacia y Optimismo de manera repetida, viéndose relacionados según el género del estudiante y la ciudad de origen de este. El Pesimismo es otro sesgo con registros recurrentes, el cual se puede presentar en mayor medida según el Estado Civil de los estudiantes, así como el Control de las Variables internas de los alumnos o confianza interna, según su género y ciudad de donde provengan, ya sea Ciudad de México o sus alrededores.

A manera de resumen, en esta ocasión para los tres países, es recurrente la presencia de cuatro de los sesgos: Autoeficacia, Control Interno, Educación Financiera y Optimismo. Esto es importante ya que, la confianza en sus propias habilidades por parte de los estudiantes (Autoeficacia), suele tener una relación cercana con otros aspectos como lo es el Optimismo, el Autoestima y la capacidad de manejar los asuntos personales o Locus de Control Interno (Bandeira et al., 2002). Entre tanto, variables como el Género y con quien vivan los estudiantes, pueden presentar una relación fuerte con numerosos sesgos para los tres países, en particular el Género se relacionó frecuentemente con el Control Interno y la variable Vive con se relacionó con la Educación Financiera, un elemento clave para la adecuada toma de decisiones (Shiller, 2013; Thaler & Mullainathan, 2000).

3. Conclusiones

En primera instancia, la presente investigación logra identificar la probable existencia de sesgos en universitarios tanto de México, como de Colombia y Chile, evidenciando la presencia de las Finanzas Conductuales. Así mismo, de manera mas específica, se observa que algunas variables sociodemográficas pueden presentar una relación más estrecha con ciertos sesgos de comportamiento, variando estos resultados según la ubicación geográfica de la población objeto de estudio. En relación con lo anterior y considerando la revisión de literatura, esto fortalecería el supuesto de la irracionalidad por parte de los individuos, lo cual podría afectar sus decisiones y resultados, terminarían reflejados en el mercado, el cual estaría conformado por procesos poco eficientes. Aún más importante, aunque los alumnos estén cursando carreras profesionales en áreas como Economía, Finanzas, Administración y Contaduría, esto no implica menor presencia de sesgos, por el contrario, podría presentarse sesgos relacionados con exceso de optimismo y autoconfianza que afecten las decisiones, como lo fue en México.

Además, el impacto del trabajo en la Educación financiera valida lo sostenido en (Chen y Volpe, 1998), con respecto a que las personas con experiencia profesional o más experiencia tienen niveles de educación financiera mejores. A su vez, estudiar el impacto de variables externas relacionadas con la muestra considerada (variables sociodemográficas) se consiguió comprender mejor las diferencias y similitudes que hay en los países estudiados, además de saber qué factores sociales pueden tener un rol importante en investigaciones futuras, para una mejor y mayor comprensión de aspectos socioeconómicos relacionados con estos (OCDE, 2005).

Limitación del trabajo

De manera general, la dificultad al acceso de la información, así como la aplicación de la herramienta en los diferentes países fue uno de los obstáculos para el desarrollo de la presente investigación. El uso de TICs fue un gran apoyo teniendo en cuenta la diversidad geográfica presente. Por otra parte, al ser un muestreo a conveniencia, se recomienda tener precaución con la generalización de los resultados obtenidos, invitando a tomar el presente estudio como referencia para realizar nuevas investigaciones que permitan realizar comparativos, obtener más conocimiento al respecto y aportar al área de las Finanzas Conductuales y los Sesgos.